不敗教主 陳重銘 2 大存股策略大公開!靠驚人股息養出退休金雞母!

【我們想讓你知道】

金融股是一類老少咸宜的股票,雖然很難透過短線交易賺高額價差,但是可以長期持有領驚人股息。陳重銘公開存金融股 2 大策略,教你養出退休金雞母,打造領息好日子!

文 / 陳重銘

退休族存金融股 資金拆兩半

退休族的重點是心情愉快,資金足夠的話存股領息即可,若覺得存股太無聊,想做價差來調劑一下生活,就要先做好資金配置。有時候會收到粉絲的訊息詢問:「老師我有幾百萬,應該要怎樣投資股票?」我都會建議他將資金做配置,而非一次就貿然投入。假設資金有 600 萬元,我們可以這麼做。

獲利穩定的金控 可採 2 策略買進

- 定期定額:可以先拿一半也就是 300 萬元來投資,由於我們無法預測股價的最低點,所以要採用定期定額的方式,來平均買進的成本。那麼定期定額的期間是多長呢?我的建議是 1 年,如果拖太久反而會造成資金的閒置,降低投資報酬率。將 300 萬元分散在 12 個月,每個月就是買進 25 萬元,如果是處於多頭或是不想等太久,也可以分散在半年內買進,每個月就是投入 50 萬元。定期定額的重點在於紀律,每個月都要確實買進,絕對不能夠因為股價波動就隨意停止,例如看到下跌了就想等便宜一點再買,結果股價反而漲上來,就錯過了好時機。定期定額是採用數學平均的概念,它不會讓你買在最低點,但也不會讓你 All in 在最高點。

- 逢低加碼:另一半的 300 萬元資金,先保留下來作為逢低加碼用,畢竟在長期投資的過程中,一定有機會碰到相對便宜價,此時手中有資金加碼會很有幫助。逢低加碼更要講紀律,一旦碰到大跌就要確實執行,要知道單憑定期定額的方法,只能得到平均的報酬率,只有再加上逢低加碼,才能夠低成本、加大報酬率。不過要記住,只有獲利穩定的股票,才能夠採用定期定額搭配逢低加碼的投資策略,如果是景氣循環股,或是獲利衰退的公司,不能夠採用這種投資方法,不然可能會越買越便宜,最後進住套房且翻身無望!

以下拿彰銀(2801)來當麻豆說明,為什麼是彰銀?除了是官股金控不會倒閉之外,2020 ∼ 2022 年連 3 年獲利成長,2023 年前 5 月累計稅後盈餘 58.29 億元,相較於前一年同期成長 37.19%,稅後每股盈餘(EPS)為 0.55 元。

既然是要存股,當然要挑選從谷底反彈、獲利成長的股票。彰銀主要業務以銀行的利息淨收益為主,2020 年因為疫情引發降息,利差減少導致彰銀的獲利大衰退,然而2021年股市大多頭,增加財富管理的手續費淨收益;2022 年美國大幅升息,利差擴大讓彰銀 EPS 重回 1 元以上,2023 年美國持續升息,彰銀的獲利也持續成長。圖表 6-3-2 統計 2022 年彰銀每月第一天的收盤價位,假設投資人每個月定期定額買進 1 張,1 年買進 12 張總共耗資 21.28 萬元(1.773 萬元 × 12 張)。

那麼要在何時逢低加碼呢?這筆錢就是要耐心等待,不要輕易出手,2022 年 2 月底俄烏戰爭開打,台灣股市開始往下溜滑梯,雪上加霜的是美國通膨高漲,也開始了升息循環。戰爭跟通膨都是需要長期抗戰,當股市剛開始反應利空時,投資人只要堅持定期定額買進即可,逢低加碼這支寶劍不要急著出鞘,但要記得隨時留意市場變化。例如 2022 下半年美國通膨急遽升高,聯準會持續暴力升息下猛藥,台灣股市也跟著急跌修正,這時候就到了逢低加碼的時機了!

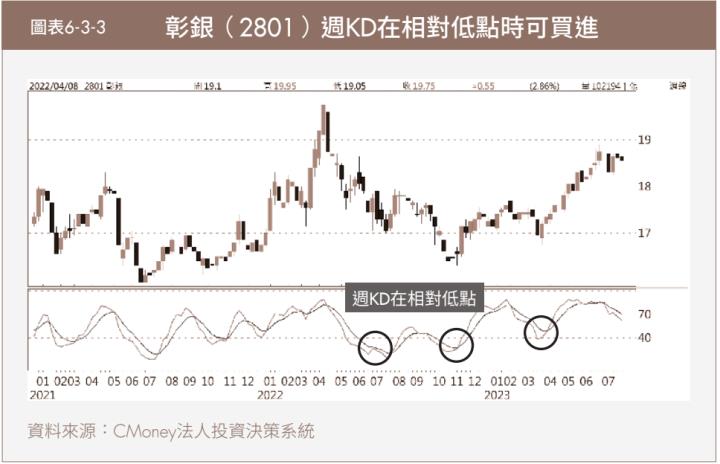

判斷低接時機 參考週 KD 指標

逢低加碼必須要隨機應變,不能再像定期定額般 1 個月買 1 次,我通常會參考週 KD,圖表 6-3-3 可以看出在 2022 年 7 月跟 10 月、2023 年 3 月時,週 KD 都位於相對低點,這就是逢低加碼的時機。

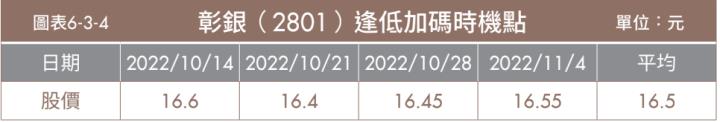

什麼叫做逢低加碼?就是要買的比以前便宜,由於 2023 年 2、3 月買進時股價在 17.6 元附近,所以我當然會希望加碼在更便宜的價位,也就是 17 元以下。7 月時股價已經跌到 17 元附近,但當時俄烏戰爭跟美國通膨才開始發酵,所以我會選擇先觀望。9 月時美國通膨加劇,持續強力升息讓全球股市紛紛下挫,10 月時台灣大盤急殺到跌破 1 萬 3 千點,彰銀的股價也跌破 17 元大關,終於等到加碼的時間點了!假設在 10 月每週收盤時買進 1 張,就如圖表 6-3-4 所示。

接著來計算一下「定期定額 + 逢低加碼」的效果:

- 定期定額:2022 年每個月第一天買進 1 張,1 年總共買進 12 張,總花費為 21.28 萬元。

- 除權息:彰銀在 2022 年 8 月 11 日除息 0.5 元跟除權 0.1 元,所以 1 ∼ 7 月買進的 7 張股票可以參加除權息,領到了 7 張 × 500 元 = 3,500 元現金,以及 7 張 × 10 股 = 70 股。

- 逢低加碼:買進 4 張,總花費為 6.6 萬元(1.66 萬+1.64 萬+1.645 萬+1.655 萬)。

- 累積資產:總共買進 16 張,加上配發的 70 股,持有張數為 16.07 張,以及得到 3,500 元現金股利。

- 平均每股成本:買進 16 張總共花費 21.28 萬+6.6 萬 = 27.88 萬元,領到 3,500 元現金股利後,總成本降為 27.53 萬元,所以每股的平均成本 = 275,300 元 ÷ 16,070 股 = 17.13 元,低於定期定額買進的平均成本 17.73 元,可以看出逢低加碼確實發揮出降低成本的威力。

以上只是拿 1 年的時間,說明定期定額跟逢低加碼的操作方法,重點還是要挑一支大到不會倒、獲利成長且配息穩定的股票。長期存股往往會經歷很多年,一定要有紀律地定期定額買進,再搭配逢低加碼跟配股配息持續買回,就可以有效地降低持股的成本。成本越低將來領到股利的殖利率就越高,也更有機會賺到股價上漲的價差。以我持有 10 幾年的中信金(2891)為例,成本應該只剩下個位數字,就算抱著每年領 1 元股利也很划算,所以很多高手到最後股票就抱著不動,因為持有成本很低,放著當萬年金雞母來下金蛋。

小資族存股功略 陳重銘【你也可以存100張金融股 : 養出退休金雞母 打造領息好日子】

不敗教主陳重銘靠「金融股」一年領息超過 300 萬,30 年存股經驗集結成這本書,重新認識 3 大類別的金融股,當你搞懂金融股的投資眉角,不只能安心領股息,還能貪心賺價差!

本文摘自《你也可以存100張金融股 : 養出退休金雞母 打造領息好日子》,作者: 陳重銘、出版社:金尉

(圖:shutterstock,僅示意 / 責任編輯:林昕慧;內容純屬參考,並非投資建議,投資前請謹慎為上)