學貸

,

投資

,

新鮮人

,

利息

學貸

,

投資

,

新鮮人

,

利息

學貸對於剛畢業的新鮮人來說是一筆不小的負擔,所幸政府有推出延長還款措施,符合條件者最長可達24年免償還本金,不少人提倡可以先投資再慢慢還學貸,但這樣做真的好嗎?

不少人念書時會用就學貸款來紓解學費、生活費、租金等經濟支出的壓力,但相對地,在畢業後1年寬限期滿後,就必須面對學貸還款。根據聯徵中心統計,截至2024年7月,全台有就學貸款的人數約70.4萬人,金額高達1,460億元,每人平均背負21萬元學貸。

另外,yes123求職網今(2024)年暑假的一項調查顯示,在半工半讀的學生中有45.2%的學生背負學貸,平均負擔金額為34.8萬元。學貸族估計自己在畢業或退伍後,平均得再工作5.9年,才有可能還清全部貸款。換算下來,等於出社會以後,每個月約略要還4,915元(34.8萬÷5.9年÷12個月)。以2023年初踏入社會的大學畢業生平均起薪3.3萬元計算,進入職場領到的月薪中,大概有15%要先用在償還學貸上,若還有租屋需求,再加上生活開銷,每個月薪資所剩無幾。

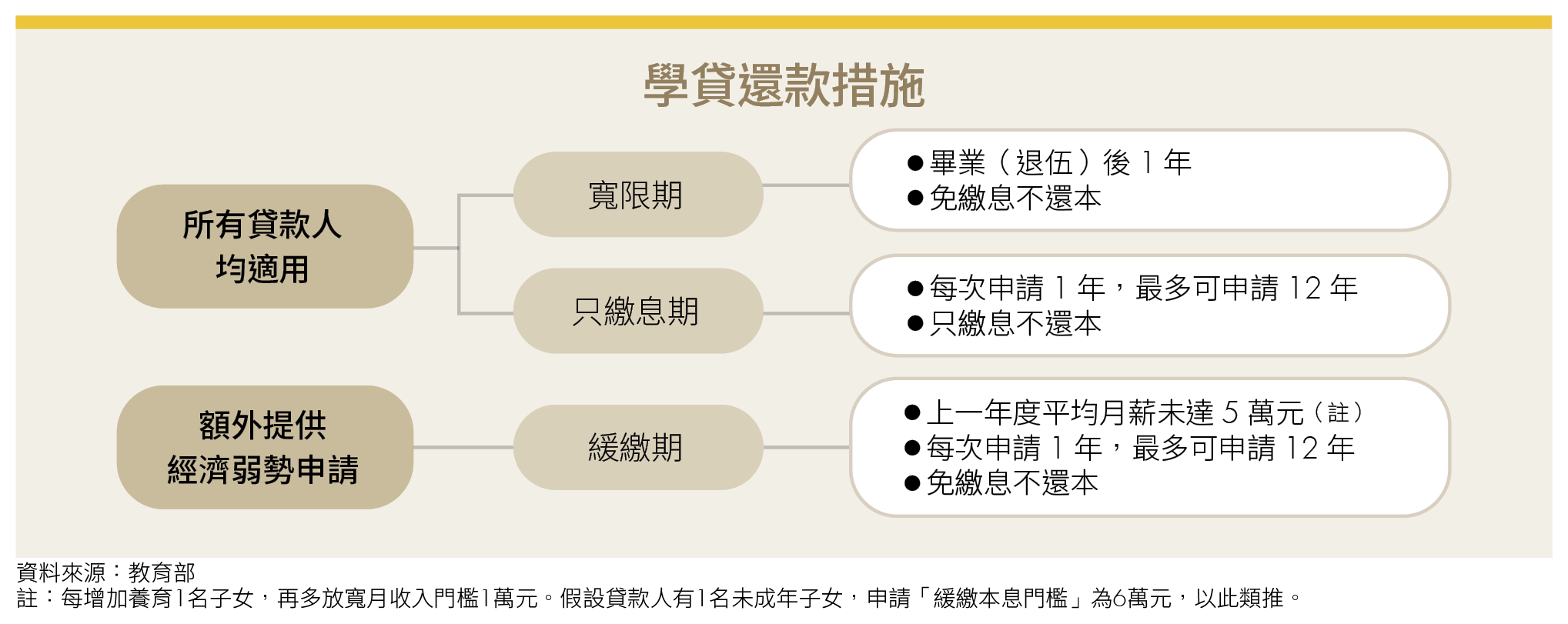

所幸,政府為減輕學貸族壓力,祭出許多延長還款措施,符合條件者最長可享24年免償還本金(12年緩繳本息+12年只繳息不還本)。不少理財專家都建議年輕人應盡早投資,讓錢發揮複利效果,學貸族是否應該多利用這些措施,把還學貸的錢先拿來投資,創造錢滾錢效益,等資產累積到一定程度時,再來償還學貸呢?答案是可行,但晚幾年償還學貸仍有可能面對些許風險。以下為讀者分析,先投資或是先還學貸這兩種做法各自有什麼優缺點。

善用學貸延長還款措施 先投資讓錢發揮最大效益

學貸族首先要釐清政府的還款措施,再根據自身能力與需求來訂定財務規劃。學貸的還款年限是依據貸款學期數計算,一個學期有一年的償還期間。假設小琪大學期間共貸款8個學期,每個學期貸4萬元,那麼還款期限就是8年,共32萬元。

畢業後的第1年為「寬限期」,這段期間不用繳學貸本金,也免繳利息。第2年開始,假若小琪前一年度的平均月薪資未達5萬元就可以申請學貸「緩繳」,同樣免繳本金與利息,每次申請1年,最多可以申請12次。等到小琪平均月薪超過5萬元或12次都申請完畢後,如仍未打算償還學貸,可以申請「只繳息不還本」,最長可申請12年,期間只繳付利息,不用償還本金。依照學貸最新貸款利率1.775%計算,小琪每月只需繳交473元。

小琪若在出社會以後申請學貸緩繳8年,把每月應本息攤還的3,579元(8年均攤)拿去定期定額台股ETF,會得到什麼結果?若以台股市值型ETF元大台灣50(0050)為例,回測過去8年(2016年7月~2024年7月)期間每月投入3,579元,並將領到的股息滾入再投資,最終可獲得77萬餘元,年化報酬率10.52%。扣除掉學貸含息總額34萬餘元(總投入成本),還多出43萬元!

之後小琪可選擇先賣出部分股票償還學貸(1次還清免繳利息),或是再多申請4年緩繳期繼續錢滾錢。無論如何,由於提早投入股市,累積資產的速度都比其他投資人快上幾倍。儘管上述試算是根據過去績效,不代表未來也一定能獲得同樣的報酬,但只要選對標的並遵守投資紀律,長遠來看定能穩健獲利。而這正是「先投資後理債」的最大好處。

先理債再理財 申請信貸、房貸不卡關

「先投資後理債」對學貸族來說似乎是不錯的選擇,但畢竟是債務,若於申請緩繳或是只繳息不還本期間想要向銀行申請信貸,過件率會比較低。因為銀行會認為利率低的學貸都有繳款困難,其他貸款恐怕也會繳不出來。除非當事人有至少半年以上的穩定工作收入,能提出財力證明,同時另有申辦信用卡,且繳款紀錄正常,每次都全額繳付、不曾預借現金,銀行才會考慮予以核貸。

倘若學貸已進入本息攤還期,且繳款紀錄正常,就無需擔心申請信貸與房貸的問題,惟學貸餘額會占用到信貸額度,房貸成數也會受到影響,學貸族最好心裡有底。由此看來,提早還清學貸還是有其好處,除了能減輕內心負擔,對於日後與銀行間的往來也大有助益。

既然先投資與先還學貸都各有優缺點,那麼學貸應該怎麼還才正確呢?知名理債達人、AFP理財規劃顧問黑媽(王姵文)表示,投資與理債其實可以同步進行,關鍵就在「提早準備、開源節流」。

提早準備、開源節流 不是等到畢業才開始理財

黑媽提到,學生念書期間的基本校內開銷有學貸撐著,較無後顧之憂,但也應該要為未來的還款預做準備,可以多利用假日與寒暑假期間打工賺錢、並學會節省開支,多存一些錢,而不是等到畢業出社會後才來儲蓄。

黑媽分享自己的女兒上高中就開始打工,現年才17歲,打工的錢加上過去累積的零用金、壓歲錢,帳戶裡已有逾30萬元。這並不是在鼓勵未成年者工作,而是想告訴大家,年輕時就該養成存錢理財的習慣,「多留一些錢給未來的自己。」

學貸族畢業出社會後,還可利用免繳利息與本金的1年「寬限期」來多存一些錢,等到工作步上軌道,有多餘的錢可以進行投資時,黑媽建議可以從買入少量的零股或每月定期定額1,000元開始,「就當做每月請自己吃一頓大餐。」她笑道。

寬限期過後,若決定先還款,可以拿出一些積蓄償還部分本金,減少後續還款的利息負擔,再同步以買零股或定期定額的方式來參與股市,並強化工作能力爭取加薪機會,慢慢累積資產。

黑媽強調,選擇緩繳學貸也沒有不好,端看個人的財務規劃,但是要謹記「借款是確定的利率、投資是不確定的報酬」這句話,想清楚自己可能會面對的風險、不違反學貸的規範—按時申請展延、依規定繳納利息等,避免降低信用評分。

最後提醒,學貸可以選擇慢慢還,但絕對不能「賴著不還」,因為這對於日後所有申請信用卡、借貸等行為,全都會受到影響,不可不慎!

(圖:ShutterStock僅示意)

文章出處:《Money錢》2024年11月號

下載「錢雜誌App」隨時隨地掌握財經脈動

理財工具推薦

下載Money錢 - 理財知識隨身讀APP

提供最優質的財經文章、影音

1.股市、保險、房地產,掌握最新財經動態 2.專家、名人駐站,提供深度產業分析 3.課程、影音專區,讓動手深度學習 下載【Money錢 - 理財知識隨身讀】,提前預約財富自由!