降息後債券ETF不漲反跌還是送分題嗎?未來兩年預計還會再降6碼!

市場等待許久的降息循環終於到來,但過去大家常說是送分題的債券ETF卻是連兩天下跌!難道已經利多出盡?另外降息之後股市有機會重返成長軌道嗎?本篇筆者針對這兩點進行分析,給大家參考未來一兩年的投資機會。

《ETF存股計劃》內建存股計算機,免費幫你計算每月ETF領息目標!

手機點擊下載👉https://etfchoice.page.link/HQcx

________________________________________

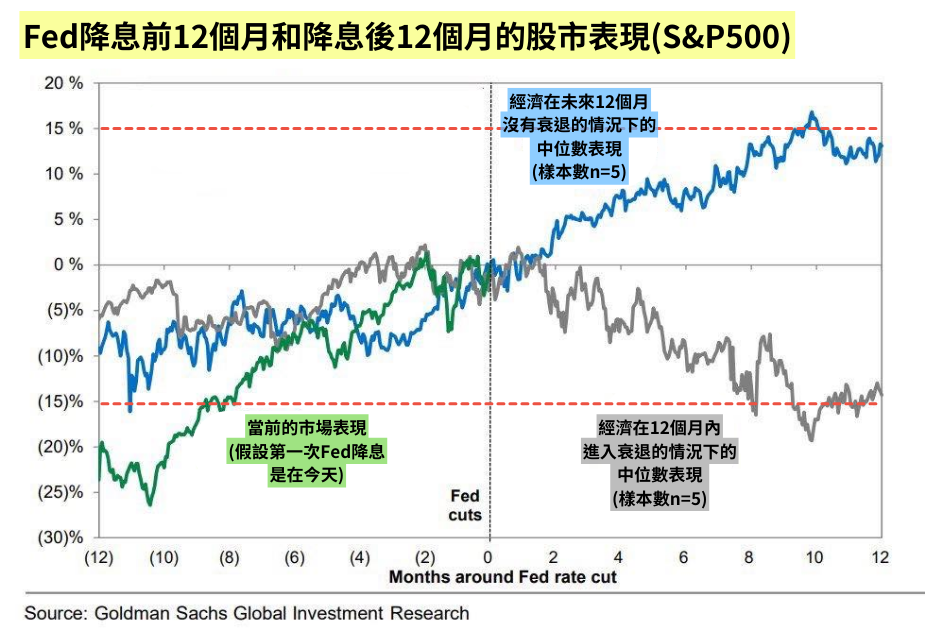

降息不代表股市必漲,經濟數據是關鍵

美國FED在本週宣布降息2碼,一般來說降息可以刺激經濟活動,美元貶值也有助於資金流入台股,成為股市往上成長的力道。但面對這次的降息,市場最大的疑慮來自「經濟是否衰退」,也就是我們在新聞上聽到的硬著陸。

根據歷史經驗,美國在進入降息循環之後,如果經濟是呈現衰退狀態,在未來一年的美股平均下跌將近15%!而如果經濟並未衰退(軟著陸),那在未來一年平均則會上漲約12%左右,因此後續股市能否維持上漲力道的關鍵仍是在經濟相關數據是否能開出漂亮的數字,例如在宣布降息當天(9/18)的美股不漲反小跌,而在昨天(9/19)公布的初領失業救濟金人數遠低於預期,就激勵了美股大漲,S&P500及道瓊指數紛紛創下新高,因此可以知道經濟數據在這波降息循環中扮演相當重要的角色。

債券不漲反跌,送分題變陷阱題?

另一方面,大家都說降息對美債ETF來說是送分題,那在宣布降息當天債券同樣也是不漲反跌是怎麼回事?究竟是送分題還是陷阱題?以下是筆者的分析:

債券ETF價格已反映部分行情

美國自去年7月開始停止升息,我們以國泰20年美債(00687B)來看,去年年底的低點27.68元到今年的高點33.81元,中間漲幅約22.15%,而這期間是沒有降息的!以00687B平均存續時間大約17年來說,降息4碼(1%),00687B約會上漲17%,表示今年以來股價已經提前反應將近降5碼的價格,那也就是為什麼債券ETF不漲反跌的原因了!

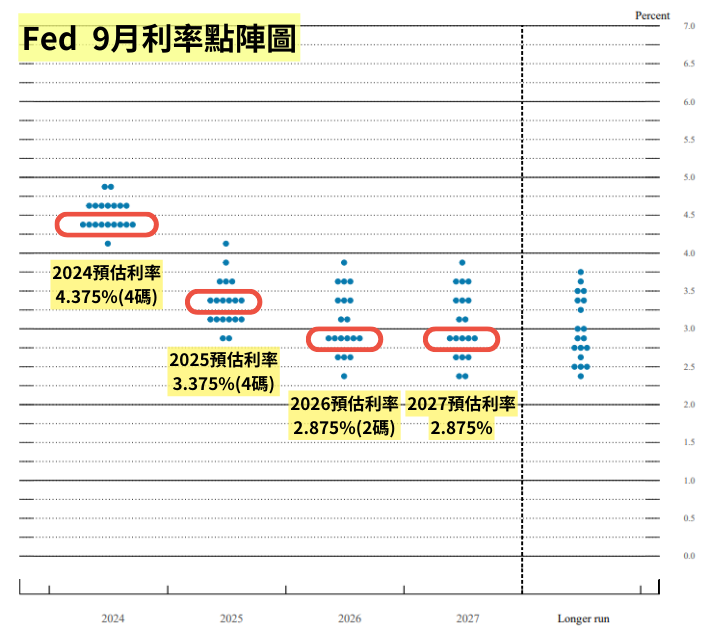

整個降息循環預計降10碼

以聯準會的利率點陣圖中位數來看,今年年底可能會再降2碼,明年預估降息幅度為4碼,2026年則預估再降2碼,總計整個降息循環預期將調降約10碼的幅度,以00687B來看,如果降10碼整體大約有42.5%的漲幅空間,雖然股價提前反應部分漲幅,但反應的幅度加上近期開始回檔的趨勢,筆者認為未來還是有獲利的空間。也提醒整個降息循環將在2024~2026年間持續進行,而不是一夕之間全部降完,獲利是需要耐心等待的囉!

《ETF存股計劃》APP:一鍵試算存股收益,你也來試試看!完全免費!

一般我們使用的看盤軟體都會有個股族群的分類,像是產業、概念股、集團股等等,但是比較少會有ETF的分類,部分有分類的也未細分是市值型、高股息、債券型等等,那麼在追蹤ETF報價的時候就比較不方便,自己一個一個拉自選股又有點麻煩。

那麼在《ETF存股計劃》APP中,ETF的報價可以一次查看,並有將ETF分類市值型、高股息、主題型、國際型、債券型並且更細分不同種類,也可以查看不同時間區間的績效表現與年化報酬率,幫助大家在選擇標的上有一些資訊參考。

「存股計算機」這個工具可以幫你計算投入某檔標的的資產變化、不同標的存到財務目標每月需要投入多少錢、以及每月領到的目標股利需要存入多少資金等等計算,方便大家訂定目標並找到適合自己的ETF。

「社團」則是ETF存股計畫的專屬討論版,除了在上面會有從開戶到第一次買股的教學與各種ETF資訊外,也可以在上面發問來解決你的疑難雜症!

完全免費無廣告的ETF工具馬上來試用!👉手機點我下載

延伸閱讀:9月降息機率破九成!挑選債券ETF不求人,利息、價差看這兩大關鍵!

(圖片來源:Shutterstock、籌碼K線、Federal Reserve Board /責任編輯:Tim)

________________________________________

*本文章之版權屬筆者與 CMoney 全曜財經,未經許可嚴禁轉載,否則不排除訴諸法律途徑。

*本文章所提供資訊僅供參考,並無任何推介買賣之意,投資人仍須謹慎評估,自行承擔交易風險。