當沖

,

期望值

,

MOD

當沖

,

期望值

,

MOD

【我們想讓你知道】

自由大專文推薦、權證小哥誠意推薦「當沖教科書」,榮登博客來中文榜TOP1,你不可錯過的當沖致勝策略!

交易是透過期望值決定,而期望值兩個重要的因子就是「勝率」跟「盈虧比」,但任何策略或方法在市場上操作都會有賺賠的時候,小畢通常在執行策略前,會先從「復盤」或「回測紀錄」中觀察這個策略過去的績效回檔幅度(MDD)有多少,如果能接受這樣的回檔幅度,通常會再考量是否增加 1~2 倍以上的寬容範圍作為遇到逆風期的「觀察緩衝」!

文 / 順流小畢《當沖畢勝啟示路:從菜雞到常勝軍 連贏70個月!超完備當沖指南》

交易就是選擇與決定

人生是一連串的選擇跟決定,交易過程也不例外!

從想透過交易賺錢的那刻起,就是個重大的選擇;而任何要下單的剎那,也都是個重要的決定!

交易並不如很多人想像的:「只要隨便按幾下滑鼠就等著收錢」這麼輕鬆容易。其中有許多環節非常重要,是必須經過深思熟慮和確實掌握的。

策略的靈魂:期望值

以執行的策略來說,包含的考量因子有很多,而且都環環相扣。

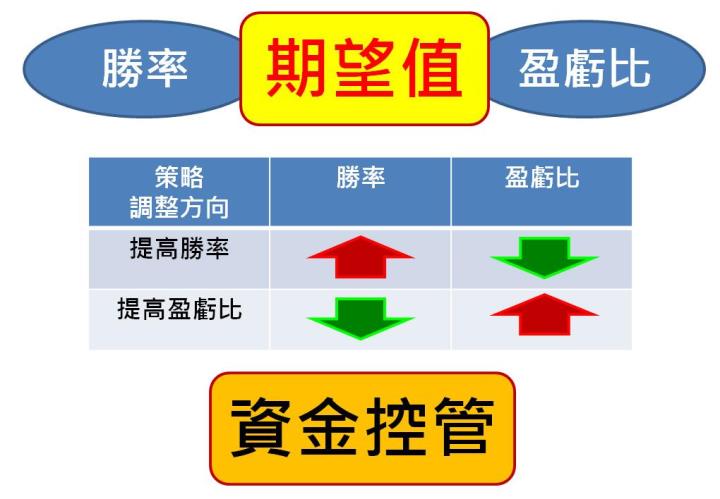

在前【章節 1-5】有提到,交易的結果是透過期望值來決定的,而期望值兩個重要的因子就是「勝率」跟「盈虧比」。而這兩個因子多數時候像個蹺蹺板一樣會此消彼長。

當一個策略想朝更高的「勝率」發展時,有可能是從縮短抱單的時間來著手,目的是縮短單子在場內繼續承受風險造成浮盈回吐,所以一旦有了獲利,儘快落袋為安的確能夠有效提高勝率;但就在快速停利的同時,卻也阻斷了獲利可能繼續擴大的機會。因此這個「提高勝率」的選擇往往會讓「盈虧比」降低,如果停損再稍有小閃失或遲疑,在整體的交易結構上就形同一次「大賠」。

當然或許透過把選股條件設得更多更嚴謹,也可能提高勝率,但因為條件更嚴謹了,伴隨而來的結果可能會損失較多「交易機會」。如果只有少少的出手次數似乎也很難累積獲利,在這樣的狀況下,莫非每次出手都要選擇「重倉」嗎?這值得交易者好好思考。

在「勝率」跟「盈虧比」之間取得平衡

當我們把自己的策略進行回測統計後,虧損的策略(負期望值)就先不論了,而賺錢的策略(正期望值)可能會有不同的勝率和盈虧比組合,該如何選擇採用,這也攸關交易者的個性跟操作風格。

1. 策略 A 跟策略 B 你會選哪個?

- 策略 A:勝率:65%、盈虧比:0.9、交易次數:1,000 次

- 策略 B:勝率:35%、盈虧比:2.9、交易次數:1,000 次

策略 A:期望值:0.235 (65% x 0.9 - 35% x 1)

策略 B:期望值:0.365 (35% x 2.9 - 65% x 1)

如果你想要有常常賺錢的感覺,也接受很少有大賺的機會,那可以考慮採取勝率比較高的策略。(如上述策略 A)抑或是你能接受長期都是虧損的,但是當行情一來就像抓到大魚般大賺一波、一次彌平掉之前所有的小損失外還倒賺有剩,就可以考慮採取盈虧比較高的策略。(如上述策略 B)

2. 策略 C 跟策略 D 你會選哪個?

- 策略 C:期望值:1.6、交易次數:1,500 次

- 策略 D:期望值:0.9、交易次數:3,500 次

策略 C:總獲利:2,400(1.6 x 1500)

策略 D:總獲利:3,150(0.9 x 3500)

3. 策略 E 跟策略 F 你會選哪個?

- 策略 E:獲利金額:250 萬元、績效最大回吐幅度(MDD):- 12%

- 策略 F:獲利金額:430 萬元、績效最大回吐幅度(MDD):- 26%

策略 E:最大回吐金額:-30 萬元(250 萬 x -12%)

策略 F:最大回吐金額:-112 萬元(430 萬 x -26%)

對於策略或方法的選擇,並不是績效回測結果賺越多的就直接拿進市場來執行,因為最後的數字只是結果,交易要考慮的是在「過程」中能否承受各種「風險衝擊」?

當績效連續虧損的回檔就是一個會嚴重影響交易信心跟執行紀律的因素,所以在策略的選擇上一定要想清楚並做好準備。關於績效最大回吐的部分我們在下面詳述。

績效「最大回吐 (MDD)」幅度

每個策略一定有所謂的順風跟逆風期,交易期間績效從最高點回落的最大幅度稱為「績效最大回吐幅度」,一般常簡稱 MDD(Max Draw Down)。

任何策略或方法在市場上操作都會有賺賠的時候,一個能長期操作的策略勢必會經歷各種大小的低潮期。既然策略能在市場上長期運作「生存」,在績效回檔的時候自然不能失去信心而中斷執行,否則當市場某一天又突然回到策略能獲利的行情,只要一個遲疑錯失良機,總體的績效一來一回就會有很大的落差。

小畢通常在執行一個策略前,會先從「復盤」或「回測紀錄」中觀察這個策略過去的績效回檔幅度(MDD)有多少。如果我能接受這樣的回檔幅度,通常會再考量是否增加 1~2 倍以上的寬容範圍作為遇到逆風期的「觀察緩衝」;當然也要做最壞的打算,如果開始執行策略後績效結構一直破底和預期的差異很大,也要訂定出「停單模擬」跟「重新啟用」等機制。這些事先的規劃也都視為「交易策略」的一部分,並不是隨意或隨興改變的。

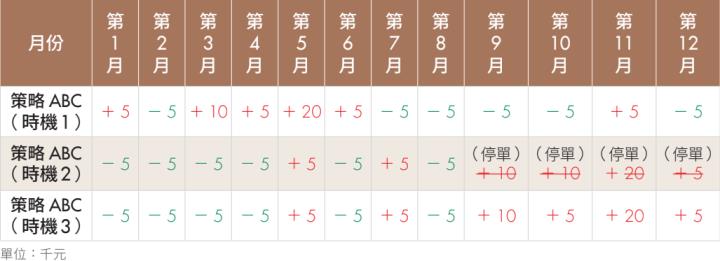

舉例:當執行某個經過回測且過去長期績效是「正期望值」的「策略 ABC」時,在開始切入市場運作後,我們無法預知接下來盈虧出現的順序為何?或許當下就是最佳的時機(賺錢循環),也有可能運氣極差,是從最不適合策略運作的時機(賠錢循環)開始:

- 策略 ABC(時機 1):一執行就是策略的順風期,所以前期能快速累積獲利,雖然後半年開始遇到逆風,但因為有前面累積的盈餘跟信心,足以支撐策略繼續執行、並等待行情重回到能獲利的週期。

- 策略 ABC(時機 2):一執行就遇到策略的逆風期,因為沒有做好初期就要承受 MDD 的準備(包括:資金、心理),很容易就會因為先看到「已實現」的「連續虧損」而失去交易信心,並停止執行策略。當停止後反而錯失了策略開始谷底翻身的賺錢循環,導致賠錢都有份,賺錢都沒份的窘境。

- 策略 ABC(時機 3):一開始一樣連續虧損,但因為事前有做好接受 MDD 的準備,當遇到逆風期也維持紀律執行,讓績效有機會度過低潮,在後半年行情返回賺錢週期時開始連續獲利,最終整年度的績效貼近過往統計長期正期望值的結果。

如上所述,當策略決定要開始執行後,小畢會準備比過往 MDD 更大的緩衝範圍來觀察策略曲線的表現。如遇到連續虧損時的確很難熬,但至少小畢會讓策略有經過市場考驗的機會,而不是在還沒經過市場驗證前就因人為的因素而被迫中止。

沒有人知道未來會是如何,所謂長期「正期望值」的策略,通常都是針對過去的統計或回測紀錄而來;而策略的可信度及穩定度,也會因為所統計過往的「時間長度」及「樣本總數」而有所不同。

或許你會說過去績效又不代表未來績效,對未來哪有什麼幫助?還不是一樣在賭?話是沒錯,市場隨時在「質變」,策略都有從正期望值變成負期望值的可能……只是如果連過去已知的某段時間都沒辦法驗證可行了,難道要先期待未來的某天突然就變得可以賺錢?既然都是在賭,也要有個理據來賭,而不是無憑無據賭得不明不白,讓每次的下單都心驚膽戰的。

主觀手動下單與程式自動交易

除了諸如以上各種考量,另外還有像是:要選擇「主觀交易」的手動下單,還是透過「程式」的半自動、甚至全自動下單?

自從台股現貨逐筆撮合的制度開啟後,程式交易如雨後春筍般湧入;各券商的下單軟體也紛紛加入跟上腳步,提供客戶各種全自動或半自動的下單功能……這些都讓行情變動得更為快速。因為整體環境的變化,也讓完全靠主觀及手動下單的人面臨下單(停損)效率上的威脅,所以在工具的選擇上要用什麼、以及如何用……也是交易人要去思考跟學習的。

任何事物都有它的優缺兩面,主觀下單跟程式交易也不例外。

透過主觀判斷進行下單時,優點是有經驗的交易人可以透過細膩的觀察來判讀當下的盤勢,做出靈活彈性的因應;但缺點是人會有情緒、也有體力跟精神力的極限,所以不可能像電腦一樣長時間都做到沒有誤差。

既然這樣的話,難道程式交易就一定比主觀交易還要好嗎?

以「紀律執行」跟「執行速度」來說確實是的。然而畢竟程式只要上線就是寫死的,任何的買賣動作都是按照原本撰寫好的程式碼來執行,一旦寫錯程式、碰到市場轉變、或出現當初撰寫時沒料想到的市場風險……,程式還是會傻傻下單,這時交易者就必須要及時危機處理了。因此長期追蹤程式的績效,並設定程式的安全運作原則就變得極為重要。

本文摘自《當沖畢勝啟示路:從菜雞到常勝軍 連贏70個月!超完備當沖指南》,作者:順流小畢、出版社:金尉

(圖:shutterstock,僅示意 / 責任編輯:Yuting;內容純屬參考,並非投資建議,投資前請謹慎為上)

理財工具推薦

下載Money錢 - 理財知識隨身讀APP

提供最優質的財經文章、影音

1.股市、保險、房地產,掌握最新財經動態 2.專家、名人駐站,提供深度產業分析 3.課程、影音專區,讓動手深度學習 下載【Money錢 - 理財知識隨身讀】,提前預約財富自由!