高股息

,

0056

,

台股

高股息

,

0056

,

台股

隨著上市櫃公司陸續公告年報,接下來的現金股利準備發多少,也成為近期盤面上多方熱議的焦點,不過,高殖利率股未必代表會有高報酬,投資人千萬別被「高」這個字給蒙蔽了。如果投資人還是想要鎖定高殖利率題材,希望能夠獲取合理報酬,就要留意高殖利率股的 3 個迷思,才會知道該如何應對。

買的不是未來是過去,無法保證長期績效

雖然有部分公司的配息改為季配,目前多數上市櫃公司還是每年配發一次股利,而且多半以現金股利為主。由於每年 3 月底前要公布前一年的財報數字,部分公司會順便公告今年準備配發多少股利,接著在 5、6 月召開股東會,決議實際的股利政策,並在 7、8 月上演除權息大秀。

投資人發現了沒?今年配的股利是根據去年獲利表現,當然,少數公司會用帳上累積盈餘來配發股利,不過這也是過去的獲利,而且是更早以前的獲利,因此,現在所說的高殖利率股,是因為「過去獲利」的表現,才有今天的高殖利率。

投資人如果聽到新聞報導說某家公司殖利率很高,甚至高達 10% 以上,千萬不要以為現在趕快跳下來買,就可以買到未來的「飯票」,因為,你買到的是過去,並不代表這家公司今年獲利可以維持相當水準,更沒有人能保證獲利還可以成長。

為什麼要強調過去與未來?因為,看基本面的法人、大戶、中實戶,老早就已經推估出手上標的是不是具有高殖利率題材,同時,也已經推估今年公司的營運走向,他們看的是股票的未來,當後知後覺的散戶跳進來後,如果這家公司未來展望不怎麼樣,股價就會告訴你,你買到的是過去。

推薦閱讀:台股現金殖利率全球 No.1!陳重銘、怪老子教你聰明買高股息 ETF

買的不是長線是短線,熱門題材適合賺波段

對於許多投資人來說,想要買高殖利率題材的股票,是因為公司配息大方?其實不然,投資人往往想的是,如果一檔股票殖利率高達 8%,那現在跳進去買,假設股價漲個 8%,就可以獲利入袋,賺到別人痴痴盼了一整年的股息。

換句話說,不少投資人其實就是想要湊個熱鬧,看能不能跟著熱門題材賺它個一小波。這樣的迷思未必一定不好,只不過投資人可以想想,這樣的短線操作,你到底贏了幾次,又輸了幾次?

除非投資人「提早」布局高殖利率,等到公司正式公告,趁著利多獲利了結,否則在大環境表現不佳的狀況下,多數股票也有志難伸,想靠著短線買低賣高,並不是容易的事。

買的不是穩定是波動,股價起伏超越你想像

同樣的道理,高殖利率股通常都不會持久,所以,投資人一旦過度著迷於高殖利率題材,恐怕就要小心,許多高殖利率股的股價波動相當大,你買到的並不是「穩定」的高殖利率股,而是「波動」的高殖利率股,為什麼呢?

打個比方,如果有 2 家公司未來 1 年展望都相當穩定,一家公司未來 10 年每年可以配 1 元股息、目前股價 20 元,另一家公司未來 10 年每年都可以配 2 元股息、目前股價也是 20 元,請問該買哪一家?答案當然是 2 元股息的公司,殖利率高達 10%。

問題來了,如果市場都知道這件事,那麼這家公司的股價就不會只有 20 元,除非你是法人或者大戶可以提早布局,否則一般人現在買到某檔殖利率 10% 的個股,波動可能會比你想像得還要大。這並不是說高殖利率一定不好,而是這類股票通常都是景氣循環股,看看航運股的表現就可見一斑,投資人進場可要有坐上雲霄飛車的準備。

從獲利、配息、股價,挑相對穩健的好股

講解完高殖利率的 3 個迷思,究竟投資人該如何應對殖利率題材呢?其實,答案並不難,真正要拿到「高殖利率」,投資人要買的是「穩定」。

這邊要強調一個觀念,高殖利率是相對的概念,但是「穩定」卻是不爭的事實。在過去利率較高的時候,股票平均殖利率當然也會高一些,但是現在一年期定存利率也不過 1.5% 左右,3%、4% 以上就是相對高的股票殖利率了。

另外還要提醒投資人,領了股息之後,股價必須填息才算是真正賺到了股息,否則這筆錢只是左手換右手、自己配給自已,一旦遇上股價貼息,投資人不但沒賺到高殖利率,還要倒賠。

因此,買穩定的股票,就是要選擇長期獲利、配息和股價都相對穩健的好股,這類能夠長期穩定配發一定水準股息的企業,多半都是財務健全、獲利穩定且擁有穩健現金流的公司,所以這些企業的股價表現也相對穩定。以 PTT 鄉民所稱的定存股「神主牌」中華電(2412)為例,由於中華電的獲利穩定度高,配合高股息配發率且每一年度都能夠順利完成填息,投資人也容易推估其每年股息與殖利率報酬。

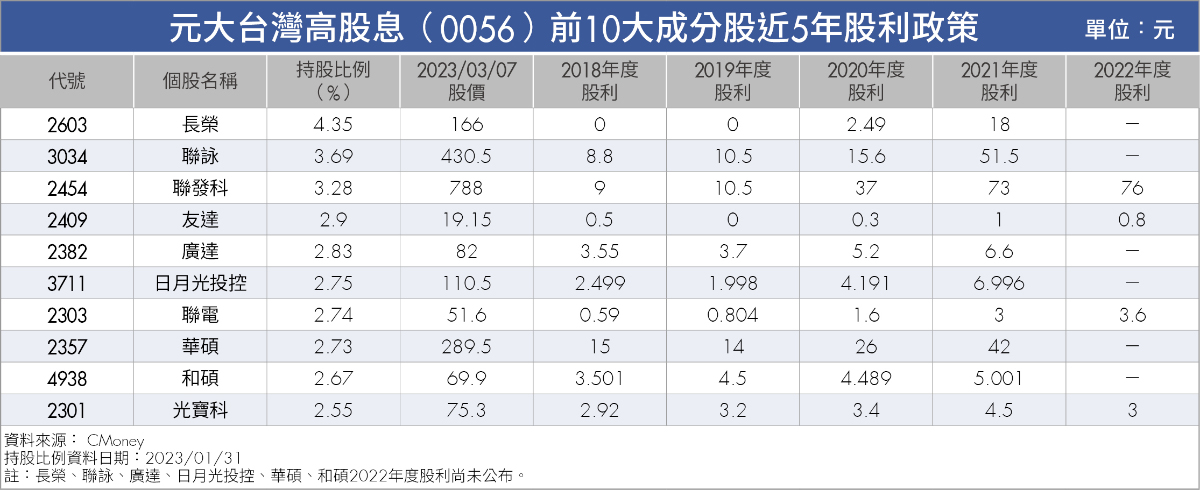

此外,也可以從高股息 ETF 當中的成分股,挑選幾檔每年獲利較為穩定的個股,打造自己的高殖利率投資組合。雖然這樣的組合波動度應該會比中華電這類定存股大一些,不過由於分散投資,加上「長年期獲利穩定」的股票波動度也不會太大,如此也還算是穩健的投資。

舉例來說,元大台灣高股息(0056)前 10 大成分股中,廣達(2382)、日月光投控(3711)、光寶科(2301)等,獲利與配息相對穩健,其他幾檔個股景氣循環波動較大,雖然仍可藉由分散投資降低部分波動,不過投資人仍要依自己的投資屬性,決定可承受的波動風險。

更多好文推薦給你:

- ETF人氣王換人當!00878 超車 0056,最會漲的高股息 ETF 是「007XX」!

(圖:shutterstock,僅為示意 / 本文內容純屬參考,並非投資建議,投資前請謹慎為上)

理財工具推薦