股市

,

AI

,

台積電

,

GPU

,

超微

,

蘋果

,

輝達

,

聯發科

,

高通

股市

,

AI

,

台積電

,

GPU

,

超微

,

蘋果

,

輝達

,

聯發科

,

高通

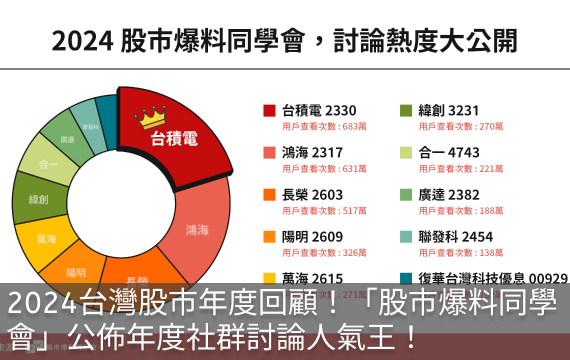

AI 繪圖晶片急單挹注,台積電將揮別營運谷底

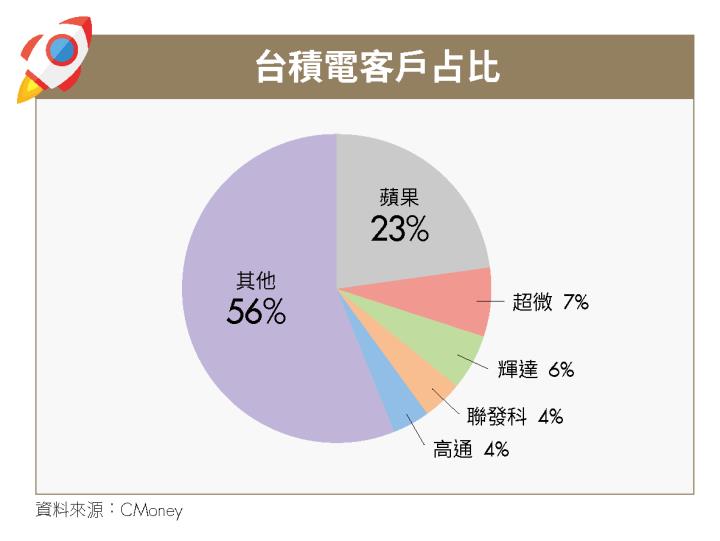

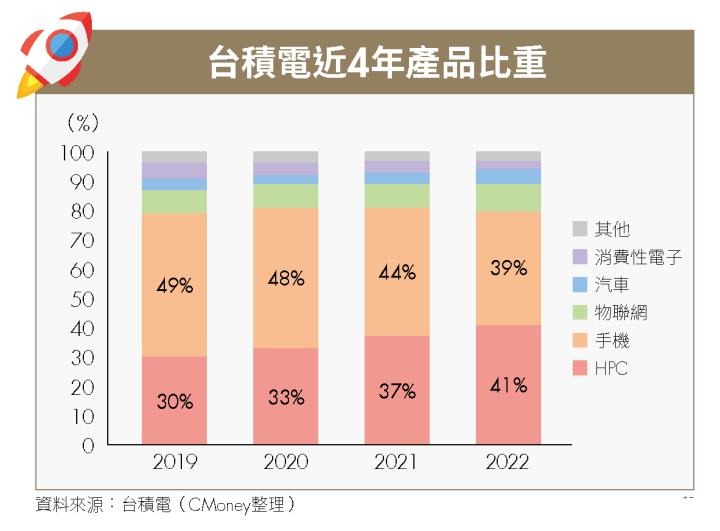

台積電(2330)是全球晶圓代工龍頭,前5大客戶為蘋果(Apple)、超微(AMD)、輝達(Nvidia)、聯發科、高通(Qualcomm)。過去台積電以手機產品為主要營收來源,包括蘋果、聯發科、高通等都是手機晶片客戶,但隨著 AI 需求快速崛起,HPC(高效能運算)成為台積電 2022 年最重要的營收來源,兩大客戶輝達、超微大幅挹注其 HPC 營收。

ChatGPT 引爆生成式 AI 商機,GPU(圖形處理器)產品需求大幅躍升,輝達主力產品 A100/H100 晶片及專門出貨至中國的 A800/H800 晶片訂單不斷湧入,目前該公司在 AI 繪圖晶片領域獨占鰲頭,市占率高達 90%,將是 AI 浪潮最大贏家。

輝達 2024 年第 1 季(2023 年 2~4 月,指財政季度)資料中心營收來到 42.8 億美元,年成長率高達 14%,創下歷史新高,為最主要成長動能,且公司管理層預測 2024 年第 2 季(2023 年 5~7 月,指財政季度)營收將大幅跳升至 110 億美元,遠超過市場預期的 50%,股價應聲大漲,市值躍上全美第 5,挑戰 1 兆美元。

高效能 GPU 取代 CPU,資料中心設施大升級

輝達執行長黃仁勳認為,未來資料中心將以運算速度更快的繪圖晶片 GPU 取代 CPU(中央處理器),現有價值超過 1 兆美元的全球資料中心設施,未來 10 年將被改造為生成式 AI 資料中心。

繪圖晶片需求飆升,全球繪圖晶片兩大領導廠商輝達、超微將因此受惠,兩大廠皆為台積電大客戶。輝達幾乎所有先進製程晶片都由台積電代工,超微則將所有晶片都交由台積電代工,兩大廠 2023 年第 1 季在 GPU 產品的市占率高達 96%。

輝達看好資料中心產品需求能見度拉長數季,下半年度的採購量將大幅擴增,台積電將是受惠最大的晶圓代工廠,近期獲輝達大量追加訂單,目前訂單已排滿至年底,因此 HPC 將是未來台積電最重要成長動能。

高效能運算需求大增,台積電急擴 CoWoS 產能

AI 為 HPC 其中一項重要應用,2023 年第 1 季台積電的 HPC 營收占比 44%,為最主要營收來源。過去 4 年台積電 HPC 營收占比持續上升,從 2019 年的 30% 躍升至 2022 年的 41%,在先進製程技術及市占率遠超過同業的情況下,我們看好台積電的 HPC 營收維持高成長。

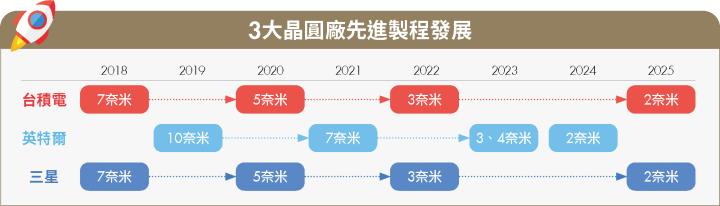

觀察全球 3 大晶圓廠的先進製程發展,我們可以發現台積電在製程技術大幅領先英特爾(Intel),並在市占率上遙遙領先三星(Samsung)。調研機構 Trendforce 最新資料顯示,台積電 2023 年第 1 季晶圓代工市占率 60.1%,季增 1.6 個百分點,三星的市占率則為 12.4%,與 2022 年第 4 季相比下滑超過 3 個百分點,台積電與三星的市占率差距持續擴大。

輝達對台積電先進封裝技術 CoWoS(ChiponWaferonSubstrate)的需求,將更進一步推升台積電 HPC 營收成長。台積電 CoWoS 封裝技術整合多個系統單晶片、高頻寬記憶體(HBM)和矽基板,已在 2022 年成功量產,用來支援客戶的 HPC 產品。

目前市場上僅台積電擁有 CoWoS 封裝技術,客戶包含輝達、超微、Google、微軟(Microsoft)等 AI 應用領導廠商。目前台積電 CoWoS 封裝產能滿載,公司緊急擴充產能因應,2024 年 CoWoS 封裝新產能全面開出後,其 HPC 營收將大爆發。

AI 應用需求強勁,獨占高階製程訂單

台積電公布 2023 年第 1 季營收 5,086 億元,季減 18.6%,毛利率 56.3%,EPS 為 7.98 元。根據台積電公布的財測,第 2 季營收將介於 152 億美元至 160 億美元(約台幣 4,621 億元至 4,864 億元),季減 4.3% 至 9%,毛利率則介於 52%~54% 之間。

台積電表示,第 2 季將是全年營運谷底,下半年將重返成長軌道。進入下半年,在 HPC、手機晶片代工帶動之下,其 3 奈米製程需求激增。台積電除了 HPC 領域有 AI 訂單挹注,下半年手機產品將進入傳統旺季,最大客戶蘋果即將推出全新 iPhone15 系列,手機晶片出貨量將大幅提升。在手機、HPC 兩大領域復甦帶動下,預估台積電 2023 年營收為 2.19 兆元,EPS 為 32.1 元。

根據資策會產業情報研究所(MIC)報告預估,2023 年全球半導體產業受到庫存調整影響,市場規模將下滑至 5,566 億美元,年減 3.1%,但 2024 年將重啟成長態勢。在資料中心、手機、5G 等多項應用強力復甦帶動下,預估 2024 年半導體市場規模將成長至 6,018 億美元,年成長 8.1%,成長幅度將為 2022~2024 年之最。

市場及台積電管理層同樣對公司 2024 年營運復甦充滿期待。台積電表示,公司未來將維持 15%~20% 的年複合成長率,2024 年各項產品需求重回成長軌道,加上資料中心帶動 AI 應用強勁需求,2024 年公司營運可望再度爆衝。

市場預估台積電 2024 年營收 2.61 兆元,年成長 22.3%,成長幅度可望超過市場預估的產業平均,全年 EPS 將飆升至 38.2 元,將再創歷史新高。

隨著微軟、Google、蘋果等科技大廠大力投入,生成式 AI 將迎來超乎想像的快速成長,對高速運算晶片需求快速跳升。輝達、超微兩大繪圖晶片廠搭上生成式 AI 商機,尤其此次輝達的急單更讓人注意到繪圖晶片的需求有多驚人,而台積電幾乎獨占兩家廠商在高階製程晶片的所有訂單。

CMoney 研究團隊預估台積電 2023 年營收 2.19 兆元、EPS 32.13 元。儘管 2023 年台積電受庫存調整影響,營運將小幅下滑,但本團隊看好其 AI 晶片接單暢旺,帶動 2024 年營運快速重返成長軌道,投資建議為逢低買進。

觀看更多內容,歡迎訂閱《Money錢》雜誌

(圖:shutterstock,僅示意 / 內容純屬參考,並非投資建議,投資前請謹慎為上)

理財工具推薦

下載Money錢 - 理財知識隨身讀APP

提供最優質的財經文章、影音

1.股市、保險、房地產,掌握最新財經動態 2.專家、名人駐站,提供深度產業分析 3.課程、影音專區,讓動手深度學習 下載【Money錢 - 理財知識隨身讀】,提前預約財富自由!