國防

,

軍工

,

AI

,

ETF

國防

,

軍工

,

AI

,

ETF

全球軍費飆升、地緣緊張與AI軍工化浪潮,讓國防產業成為資金追逐的新焦點。本文帶你掌握美歐及台灣軍工ETF特色與配置策略,協助投資人掌握新一波國防投資契機。

去(2024)年全球軍費達2.72兆美元,年增9.4%,創冷戰後新高。俄烏戰爭、美中競爭與AI軍工化,推動國防產業進入長期成長週期。從美國的iShares美國航太與國防ETF(ITA)、Global X-國防科技ETF(SHLD),到歐洲的Select STOXX歐洲航空航太與國防ETF(EUAD),再到台灣的元大航太防衛科技(00965),國防ETF成投資新焦點。

本文深入解析台、美兩地主流ETF在產業結構、波動特性與區域曝險上的差異,進一步探討核心‒衛星配置策略的應用邏輯與風險控管原則,協助投資人在全球軍工與防衛科技升級浪潮中,建立中長期布局的策略視野與行動方向。

全球軍費飆升創紀錄 新興科技引領國防革命

根據斯德哥爾摩國際和平研究所(SIPRI)最新報告,2024年全球軍事支出達2.72兆美元,年增9.4%,創下冷戰後最大增幅。美國支出近9,970億美元,占全球37%;中國支出約3,140億美元,僅次於美國;俄羅斯則因戰爭需求激增近4成。

歐洲軍費受俄烏戰事推動年增17%,達6,930億美元,為全球軍費成長的重要推手之一。台灣亦連7年成長,達到165億美元,約占2024年GDP(國內生產毛額)的2%。整體趨勢顯示,軍事支出進入長期成長階段。

軍工產業的成長來自兩股明確動能:AI、網路戰與太空軍事化推升新型防衛需求,帶動整體研發與採購升級;同時,該產業具備反景氣、長約與高技術門檻等特性,現金流與利潤穩定。隨著政策支持與產業升級,軍工體系正跨入無人系統與數位防衛的新成長階段。

美歐軍工ETF全解析 傳統巨頭到AI軍工一次看

面對多年一遇的軍工產業升勢,想參與這波軍工產業的成長,ETF是相對實際的切入方式。由於軍工股多集中於大型承包商,且受地緣與政策影響高,透過ETF可兼顧分散風險與長期趨勢。美國市場的ETF依策略大致可分為3類:傳統軍工型、科技軍工型、區域策略型。

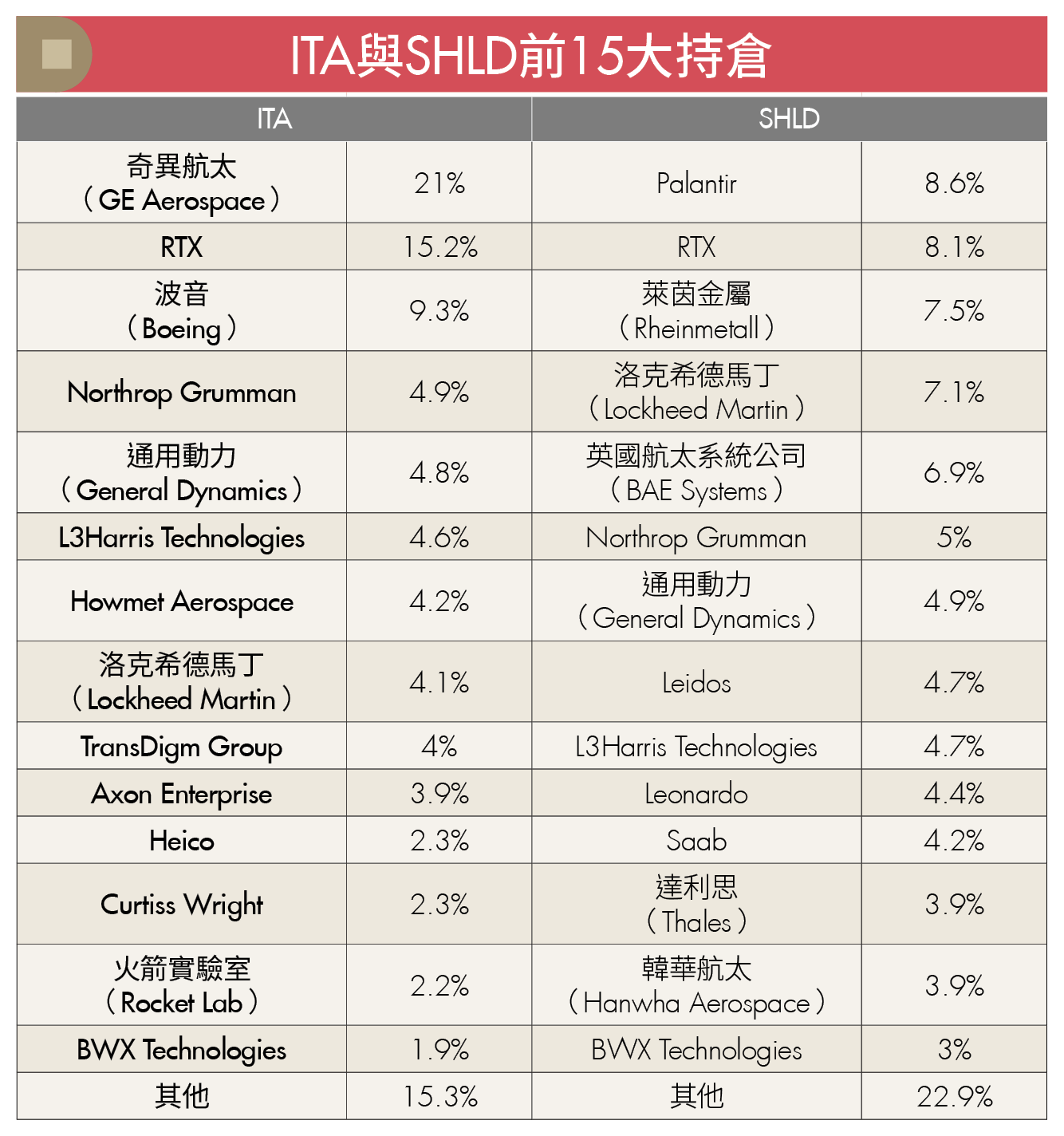

在傳統軍工型ETF中,最具代表性的是ITA,其持股集中在奇異航太(GE Aerospace)、RTX Corp、波音(Boeing)等大型承包商,是美國國防產業鏈的核心。SPDR標普航太與國防ETF(XAR)則採等權重配置,中小型廠商比重較高;Invesco航太與國防ETF(PPA)依企業國防營收加權。這3檔ETF代表傳統軍工體系,但持股結構與策略略有差異。

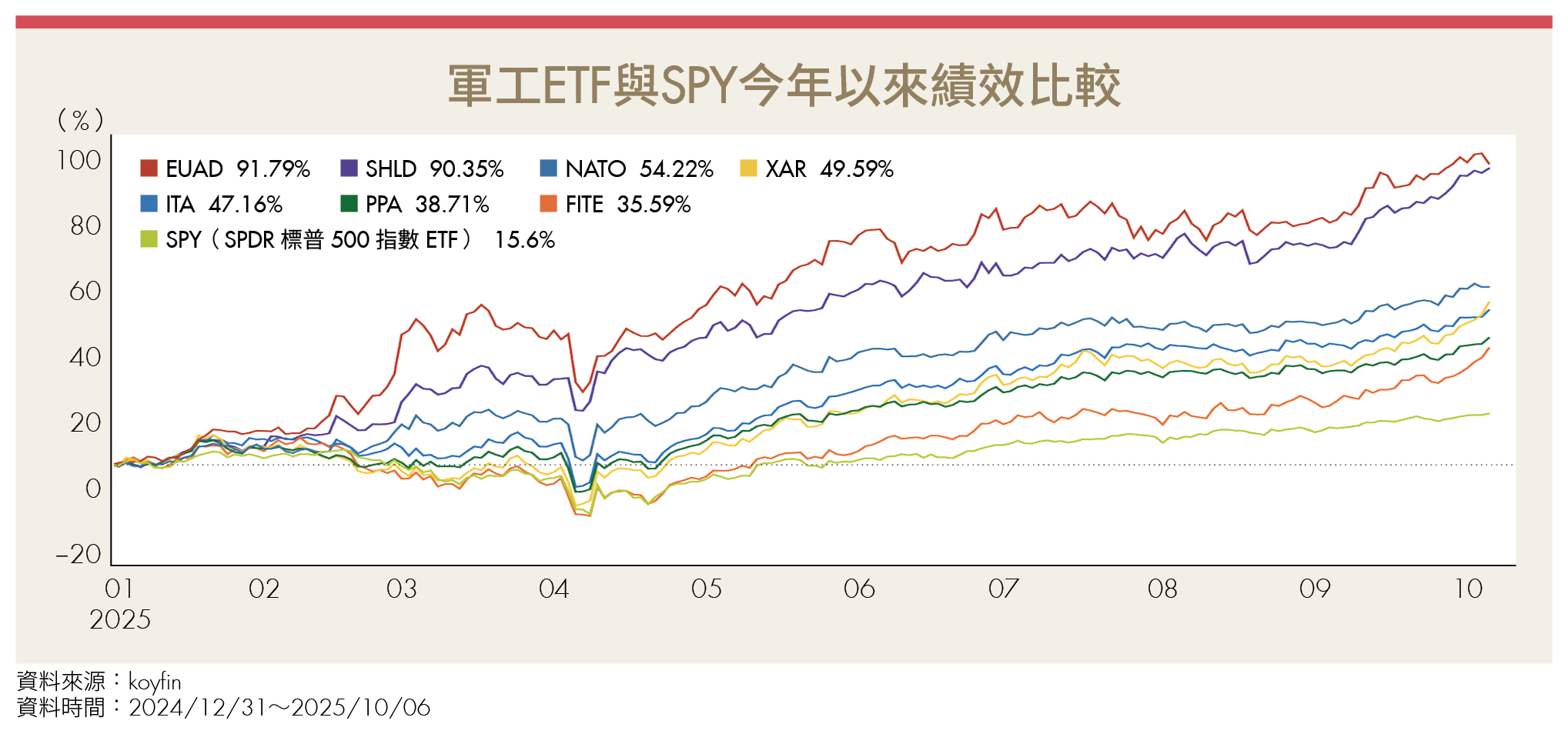

科技軍工型ETF的代表則是SHLD,該檔標的持有多檔高成長防衛科技企業。Palantir與萊茵金屬等核心持股表現強勁,帶動ETF年內上漲逾9成。從右表可見,SHLD的持股幾乎由科技股主導,與ITA形成鮮明對比。

SPDR標普Kensho未來安全ETF(FITE)則涵蓋網路資安、無人系統與太空科技等多重主題,近5年年化報酬約13.9%。依ETF Database近3年的月報酬率計算,FITE的β值(Beta係數)約為0.98,SHLD約為1.37,數值越高表示波動越大。整體而言,FITE波動較低,適合中長期配置。

區域策略型ETF則以EUAD和Themes跨大西洋防禦ETF(NATO)為主。前者聚焦歐洲防務龍頭,如萊茵金屬與BAE Systems,今年漲幅逾9成;後者則採跨大西洋配置,美國權重約6成、歐洲約4成,提供相對均衡的曝險。

00965填補亞太缺口 交易相對便利

隨著歐美軍工ETF熱度持續升溫,市場焦點正從美歐逐漸轉向亞太區域的戰略布局。台灣投資人亦可透過國內發行的00965,參與亞太防務成長。

00965目前持股約50檔,涵蓋台美日韓等11國,結合傳統軍工與新興科技企業。前5大持股為三菱電機、Palantir、韓華航太(Hanwha Aerospace)、台積電與輝達(Nvidia),展現區域多元與科技防衛並重的配置。今年以來至10月中旬,00965報酬率為56%,明顯優於元大台灣50( 0050)的25%。

對台灣投資人而言,00965的主要優勢有二:交易便利與區域配置差異。不過操作便利之餘,仍需留意匯率波動風險。相較之下,美系ETF成本低、追蹤歷史長,但區域重心多在美歐,對亞太供應鏈的覆蓋有限。

投資比例不宜超過25% 留意地緣政治風險

目前國內券商已開放ITA的定期定額交易,其他標的則需透過複委託或海外券商買賣,配置比例可依目標與風險承受度調整。

常見的兩種配置方式如下:⑴以單一ETF(如00965、ITA或XAR)作為核心,採定期定額方式進場,並將軍工ETF在整體投資組合中的比重控制於15%~20%;⑵採雙軌策略,核心持有傳統軍工ETF(如ITA或PPA),衛星配置科技防衛或亞太曝險ETF(如SHLD或00965)。

風險控管方面,建議軍工ETF部位占整體投資組合不超過25%,並設定停損門檻。同時留意停火協議、預算審議與政策變動等地緣政治事件,這些往往是價格急漲或急跌的觸發因素。

2025年被視為全球國防產業邁入長期成長的關鍵起點。北約5%國防支出承諾、美中戰略競爭延續、AI軍工與非紅供應鏈無人機崛起,共同構成結構性成長動能。國防ETF不再只是地緣政治題材,而是參與全球防衛科技升級的長期配置機會。

(圖片來源:Shutterstock僅示意 / 內容僅供參考,投資請謹慎為上)

文章出處:《Money錢》2025年11月號

下載「錢雜誌App」隨時隨地掌握財經脈動

理財工具推薦