ETF

,

定期定額

,

分散風險

,

指數

,

大盤型ETF

ETF

,

定期定額

,

分散風險

,

指數

,

大盤型ETF

【我們想讓你知道】

很多人喜歡問投資ETF會不會賠錢?股市風波是股民最擔心的問題。投資的關鍵在於態度,信仰「指數教」,相信人類文明的進步會帶動股市成長,選對標的,長期持有大盤型ETF(指數型ETF),打造穩健增值的信仰之道。

文/豬力安《豬力安親子理財教練:學校沒教但孩子一定要學的9堂理財課》

要如何面對長期系統風險呢?我認為必須依賴「信仰」。是的,你沒看錯,正是「信仰」!我常半開玩笑地跟朋友說,我皈依了「指數教」,我是一個「指數教」傳教士。

這個「指數」指的當然就是股市的大盤指數,但為什麼說要信仰「指數教」呢,因為我認為從某個角度來說,投資 ETF 其實就像是一種宗教信仰。

大盤指數隨時間長期上漲,資產增值是必然

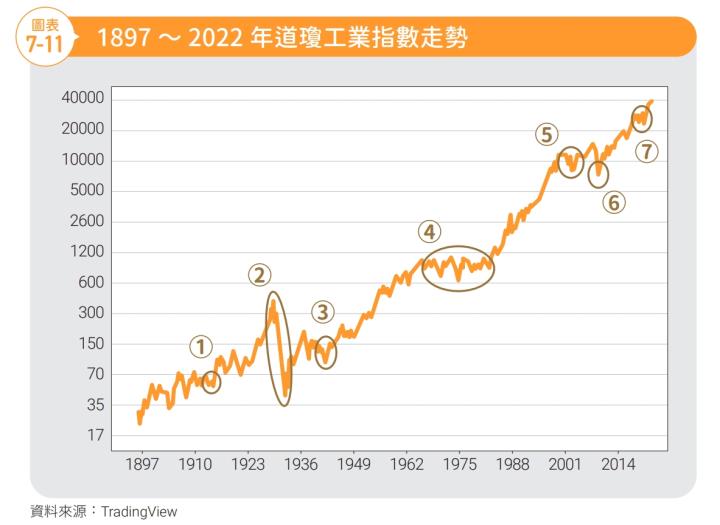

圖表 7-11 是涵蓋了自 1897 年以來 120 多年的道瓊工業指數走勢,其中標示的位置是幾個大家比較耳熟能詳的重大歷史事件,從左至右分別是:

➀ 1917 年,一次世界大戰、西班牙大流感,指數最大跌幅高達 40.1%。

➁ 1929 年,經濟大蕭條,這是有紀錄以來最嚴重的經濟衰退,股市下跌蔓延 3 年之久,指數最大跌幅高達 89.5%。

➂ 1940 年代,二次世界大戰,指數最大跌幅約 41.4%。

➃ 1970 年代,石油危機,指數最大跌幅約 46.5%。

➄ 2000 年,網路泡沫,指數最大跌幅約 38.7%(同時間科技股那斯達克指數最大跌幅約 78.4%)。

➅ 2008 年,金融海嘯,指數最大跌幅約 54.4%。

➆ 2020 年,新冠病毒疫情爆發,指數最大跌幅約 38.4%。

以上只是列舉幾個比較具有代表性的歷史事件,以新冠病毒疫情為例,在 2020 年疫情爆發初期,全球主要股市都重挫了大約 30% ∼ 40% 不等,但就時間的角度來說,股市居然只跌了 2、 3 個月就觸底反彈,接著屢屢創下歷史新高。

疫情對現實生活雖然造成 2、3 年的影響,然而對股市造成的波動竟然就像 1 根小圖釘一樣,彷彿在市場上輕輕刺一下就結束了,好像什麼都沒發生過一樣,實在令人匪夷所思。

回顧歷史,過去 120 多年來,全球經歷過大大小小不同規模的天災人禍,也讓股市或多或少出現下跌,每次事件發生的當 下,都令人震撼不已且印象深刻,但現在回頭看,百年歷史的長河中,每次股市下跌其實都是相對短暫的,長期的趨勢卻很明顯,就是一路持續上漲、上漲、上漲⋯⋯所以「指數教」的信仰就是堅定地相信大盤指數會隨著時間長期不斷地向上成長。

AI 等科技發展帶動股市指數成長

為什麼會這樣?我認為這和人類文明與科技的發展有重要關聯。以現在人手一機的智慧手機來說好了,蘋果的第一代 iPhone 在 2007 年問市,距今不過是 10 多年前的事,所以對於目前 10 幾歲的孩子們來說,這是生活中原本就存在的一部分。但我第一次擁有手機,卻是在 20 多年前剛上大學的時候,而且那時的手機還只有單純的通話功能而已。

再以現在最熱門的電動車為例,大概很少人會否認這是未來的科技趨勢,隨著 AI 人工智慧的演進,或許在我有生之年真能看到車輛自動駕駛普及化的一天,甚至下一步是飛上天?還是上太空?誰知道呢?

按照科技發展的速度,未來會不會有新公司取代蘋果公司的科技霸主地位呢?我認為可能性是很高的,只是我們不知道什麼時候會發生,但也不必擔心,因為指數本身就是一種汰弱留強的機制,如果有一天蘋果公司不再那麼強大,在指數中的比重就會自動逐漸遞減,擁有新技術的新公司也會被納入指數,並帶動指數持續成長。

指數教信仰:相信人類文明進步

這就是「指數教」的信仰核心,用一種樂觀的態度,堅信人類的科技與文明會不斷地進步,就算遭遇各種天災人禍也要抱持信心堅持下去,唯有如此,才能享受到投資成長的果實。

不過這說起來容易,執行起來卻不簡單,所以每次股市下跌時,我都戲稱為「考驗信仰的時刻」,我從很多朋友的經驗分享看到,很多人都是在股市修正時,驚慌失措地賣出持股,信仰不夠堅定的結果就是錯失後來重新上漲的行情,令人扼腕。

其實,我認為每一種投資工具,都隱含著一種核心信仰,好比房地產投資者通常堅信房價會長期上漲;而加密貨幣的愛好者通常也堅信加密貨幣是未來的趨勢。雖然我們無法保證未來究竟會如何發展,不過對人類文明長期發展的樂觀心態,就是我們 「指數教」的信仰,也是克服長期風險的最佳態度。

定期定額可分散短期風險

其次,關於股價波動的短期風險,則是可以透過「定期定額」 的被動投資法和「資產配置」克服。

所謂的「定期定額」就是在固定的時間投資固定的金額,例如每個月 1 號固定投資 1,000 元就是一個常見的方法,透過這種方式,就可以不用擔心股價的短期波動風險,因為就算「幸運」 買在短期的高點,但由於投入的只是一部分的金額,只要持續投資,就可以將整體的平均投資成本逐步降低。

例如說,相較於單筆投資在股價 100 元,如果改以「定期定額」的方式分別買在 100、80、60 元,那麼平均成本就會降低為 80 元,比原本單筆投入的 100 元還低了 20%。

只要信仰堅定,相信長期股價走勢向上,就不用太在意短期的「套牢」,甚至反而應該趁著市場下跌時,跌越多、買越多(俗稱「不定期不定額」投資法)。尤其是年輕朋友們,因為複利的時間還很長,只要未來股價再創新高,肯定可以滿載而歸,所以 「定期定額」是一個簡單又實用的投資方法。

長期投資選大盤型ETF

常有同學問我,投資 ETF 會不會賠錢?我的答案是,如果你只把眼光放在短期的 1、2 年以內的話,賠錢的機率很高;但如果可以著眼於 10 年、20 年,甚至 50 年後的長期投資,我相信成果將會是豐盛的。

不過,也有人擔心逢低加碼會不會變成「越攤越平」,最後長期套牢?我認為這個方法本身沒有問題,關鍵在於投資標的的選擇,如果投資的是價格走勢長期向上的標的,例如圖表 7-11 的道瓊指數,顯然不必擔心這個問題。

相反地,如果投資標的缺乏「信眾」支持導致價格走勢長期向下,那麼定期定額的結果當然就會變成越攤越平了。這也是我一再強調必須選擇大盤型 ETF 作為主要投資工具的理由之一。

但是如果我們定期定額累積了大半輩子的投資,卻在即將 (或已經)邁入退休階段時遭遇股市大跌呢?在年輕累積資產的階段下跌,可以享受逢低買進的優勢,但如果是在年老提領資產的階段下跌,風險就相對提高了,這就是所謂的「報酬順序風險」,關於這個問題,可以透過「資產配置」的方法降低風險。

本文摘自《豬力安親子理財教練:學校沒教但孩子一定要學的9堂理財課》,作者:豬力安、出版社:金尉

(圖:shutterstock,僅示意 / 責任編輯:Mumu;內容純屬參考,並非投資建議,投資前請謹慎為上)

理財工具推薦

下載Money錢 - 理財知識隨身讀APP

提供最優質的財經文章、影音

1.股市、保險、房地產,掌握最新財經動態 2.專家、名人駐站,提供深度產業分析 3.課程、影音專區,讓動手深度學習 下載【Money錢 - 理財知識隨身讀】,提前預約財富自由!