保險

,

保單

,

保險理賠

,

遺產稅

保險

,

保單

,

保險理賠

,

遺產稅

很多人以為死亡保險金一定免遺產稅,其實不然。若保單條件、受益人設計不當,理賠金仍可能被課稅。本文透過案例與專家解析,帶你一次看懂保險理賠金的免稅條件與常見誤區。

案例說明:母逝留醫療保險理賠金 竟須繳遺產稅

林小姐的母親罹患重病,累積約600萬元的住院與手術理賠保險金。母親過世後,保險公司一次給付該理賠金給林小姐。幾個月後,林小姐意外接到國稅局通知「這筆保險理賠金要納入遺產計稅」,因為保單的要保人與被保險人皆為母親本人,受益人則約定為法定繼承人,依法屬於遺產課稅範圍。這才讓林小姐明白,並非所有保險給付皆能享有免稅待遇。

常有民眾說死亡保險不用課遺產稅,然而並非所有保險都能節稅。建業法律事務所律師暨會計師黃品瑜表示,這個問題其實有法律規定可依循。

根據《遺產及贈與稅法》第16條,可不計入遺產總額的財產共有13類,其中第9款條文為:「約定於被繼承人死亡時,給付其所指定受益人之人壽保險金額、軍、公教人員、勞工或農民保險之保險金額及互助金。」即屬於保險理賠金相關規範。

另外,《保險法》第112條規定:「保險金額約定於被保險人死亡時給付於其所指定之受益人者,其金額不得作為被保險人之遺產。」

由此可知,「壽險」與「意外險」若符合條件,身故理賠金可免計入遺產課稅,但常見的「醫療險」、「住院日額給付」與「重大疾病險」,其保險理賠金皆不在免稅範圍內。

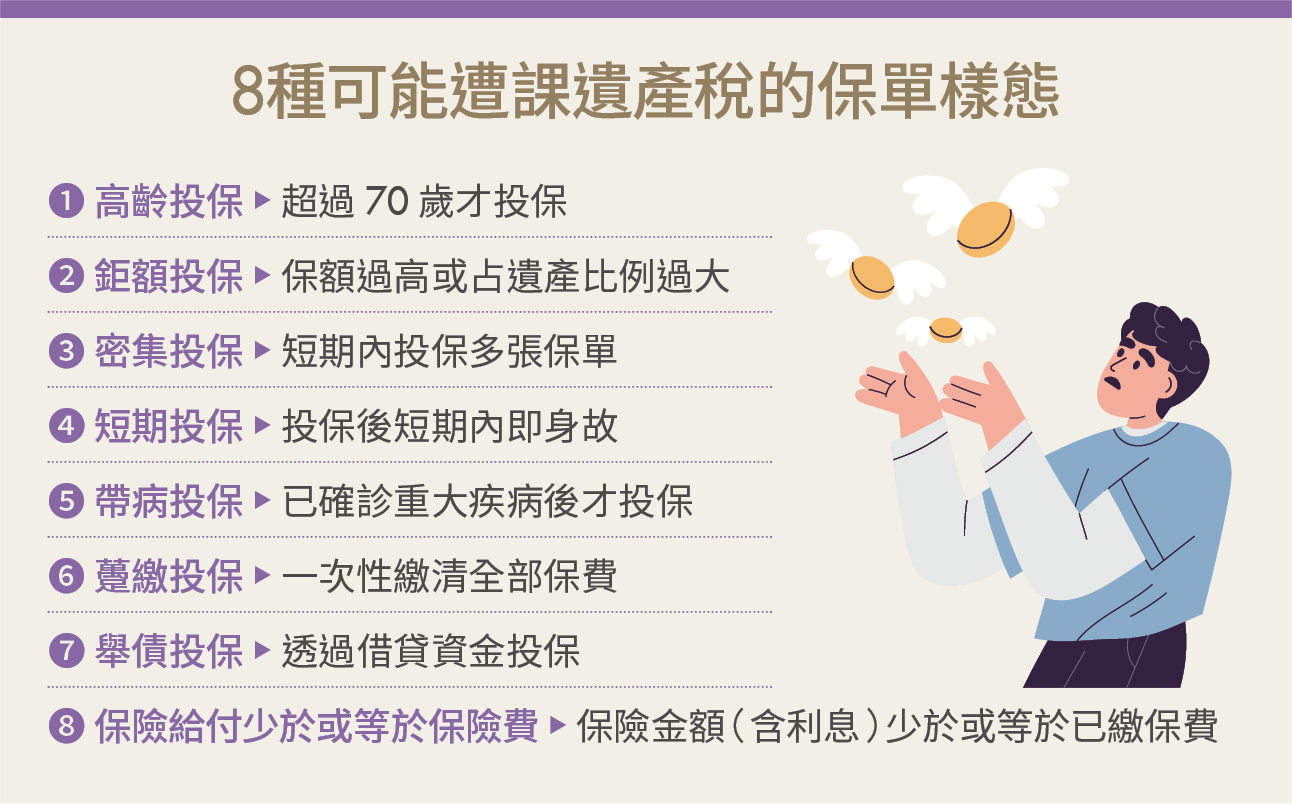

符合2條件可免計入遺產 8種保單樣態有避稅疑慮

黃品瑜進一步說明,壽險與意外險仍需符合以下2條件,保險金才能免計入遺產:

1.要保人與被保險人為同一人,因為保險屬自身風險規劃。

2.受益人需要明確指定第三人,如配偶或子女,不得為被保險人本人。

黃品瑜也說明,財政部國稅局為了防止民眾濫用壽險免稅條款規避遺產稅,於民國109年做成函釋,明確列出下列8種容易被認定為「違反實質課稅原則」的保單樣態,稅捐機關將綜合評估這些特徵,若認定投保動機與規避遺產稅有關,即可能將保險金納入遺產課稅。

1.高齡投保:課稅實務上,通常指超過70歲的人投保。

2.鉅額投保:保額過高或占遺產比例過大,即有被懷疑用投保避稅的風險。

3.密集投保:短期內投保多張保單,尤其死亡前2年的保單是查核關鍵。

4.短期投保:投保後短期內即身故。

5.帶病投保:已確診重大疾病後才投保。

6.躉繳投保:一次性繳清全部保費。

7.舉債投保:透過借貸資金投保。

8.保險給付少於或等於保險費:保險金額(含利息)少於或等於已繳保費,這種保單已經喪失保險功能,國稅局將認定為避稅手段。

保險金超出3,740萬元 仍須併入所得課稅

黃品瑜提醒,因我國稅制存在「最低稅負制」,即使壽險或意外險符合前面所述全部的免稅要件,若綜合所得稅申報戶一年內合計收到保險給付超過台幣3,740萬元,超出部分仍須併入個人基本所得額課稅。

黃品瑜強調,若忽略「實質課稅原則」與「實務態樣審查」,再好的規劃也可能被課稅。建議在投保前審慎設計、安排合適的受益人,以及定期檢視保單配置,才能真正兼顧保障與稅務效率。

(圖片來源:Shutterstock僅示意/ 內容僅供參考,投資請謹慎為上)

文章出處:《Money錢》2025年9月號

下載「錢雜誌App」隨時隨地掌握財經脈動

理財工具推薦