工業機器人

,

上銀(2049)

,

台達電(2308)

,

自動化

,

高價股

,

主編的產業研究室

工業機器人

,

上銀(2049)

,

台達電(2308)

,

自動化

,

高價股

,

主編的產業研究室

「四大工業機器人廠商」統治著一半的全球市場!其中一家淨利率超過 20% 但卻不容樂觀....

在上一篇文章中

我們認識到了全球工業機器人市場中的四大廠商

Fanuc、ABB、Yaskawa、KUKA

此外也從營業額、淨利率、資產報酬率( ROA )指標

檢視了它們在過去幾年間的獲利表現

發現儘管 Fanuc 長期一直有高於 20% 的淨利率

但最近四年該指標卻連續下滑

且 2018 年的業績也不如預期

反觀 Yaskawa 則是在淨利率、ROA 上逐步提升

且營業額也有望創新高

那接著在本篇文章中

我們將看一看台灣有那些工業機器人廠商

相較於國外的四大廠商而言

台灣本土的公司在營收表現上是如何呢?

這裡面是否有值得我們持續關注的公司?

台灣的兩大工業機器人業者:上銀(2049)、台達電(2308)

台灣目前有幾家公司在生產工業機器人

像是 上銀(2049)、台達電(2308)、盟立(2464)、廣明(6188)、和椿(6215) 等

但我們會把討論聚焦在上銀跟台達電身上

會做此取捨的主要原因便是

另三家業者的規模與台達電和上銀比都有段距離

像是下圖就列出了它們2017的營收

我們會發現除了台達電的一枝獨秀外

就只有上銀突破 200 億大關

還有像是其他廠商掌握的工業機器人技術可能不若台達和上銀那麼好

例如盟立主要和 Yaskawa 合作

在其自動化解決方案中採用該公司生產的工業機器人

所以似乎其可以自製的部分較少

而廣明則是旗下的達明有在生產協作型機器人

但並沒有跨足多關節、SCARA 機器人的生產

最後和椿則似乎只有 SCARA 機器人產品

頗具技術性的多關節機器人

是從日本的工業機器人大廠電裝( Denso )引進

而上銀跟台達電則是有能力自製多關節、SCARA 機器人

以下本文將分成四大部分:

【上銀:專注在自動化領域、毛利率超過 4 成、EPS連續兩年翻倍】

【台達電:業務多元、自動化部門預計連續三年雙位數成長】

【上銀、台達電獲利能力皆突出:前者更有成長性、後者更有穩定性】

【讓你帶走的結論】

上銀:專注在自動化領域、毛利率超過 4 成、EPS連續兩年翻倍

從生產傳動元件跨足到工業機器人

目前已是台灣廠商中提供最多種工業機器人品項的業者

工業機器人部門連續四年營收成長

目前台灣工業機器人產業中

最重要的公司莫過於上銀(2049)了

上銀成立在1989年

最早是專注在生產線性滑軌及滾珠螺桿等傳動元件

之前在講傳動元件的文章時就有提到

至今上銀的營收主要仍是由這兩類產品貢獻

2010 年後上銀開始陸續推出工業機器人產品

產品包括多關節、SCARA機器人、平行機器人

從下圖中可以看出

這一類產品的營收更是連續四年成長

剩下的各種產品則歸類在其他

例如醫療設備、工作臺、動力刀座

且權重位列第七

從傳動元件及工業機器人產品

可以看出上銀是相當專注在工業自動化的公司

這一點與工業機器人大廠 Fanuc 有點相似

巧的是

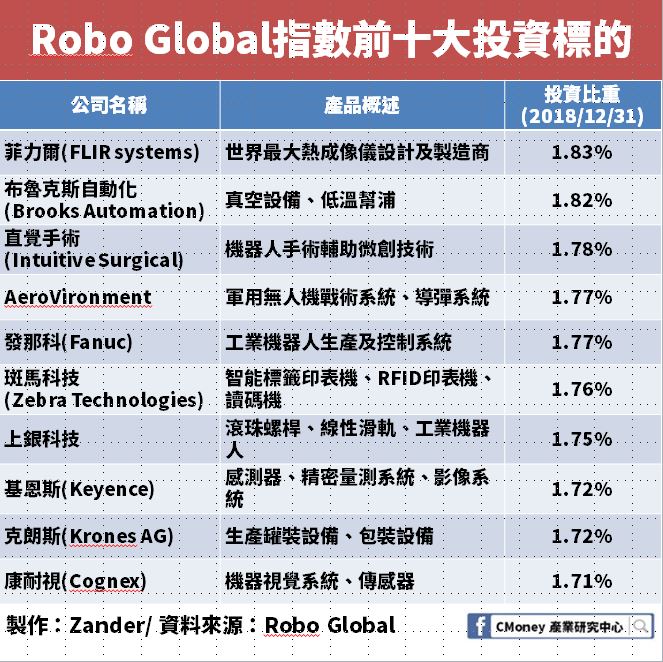

這兩家公司亦同時入選全球機器人與自動化指數ETF( Robo Global )

(全球機器人與自動化指數是

全球第一檔專注投資在機器人與自動化領域的 ETF

其標的跟投資權重是由 Robo Global 的分析師、顧問團隊挑選及設計)

從下圖中可看出

除了被選入該指數ETF外

投資上銀的權重更在該ETF中排名第七

從此事實也可以發現 Robo Global 研究人員對上銀的重視程度

這裡可以小小補充一下

若從發行日 2013/10/22 當作基期開始算起

雖發行前三年只有短暫贏過大盤S&P 500

但該檔ETF曾在 2017 年中重新超越大盤

持續到去年底黑色聖誕節的暴跌潮前

目前則與S&P 500的報酬差不多

線性滑軌和滾珠螺桿貢獻八成營收

2018 Q1-Q3 工業機器人部門年增率 102% !!!

縱觀上銀四大產品的營收

如前所述

我們會發現主要由線性滑軌和滾珠螺桿貢獻

這兩類產品在 2017 年佔整體營收的 80%

同年工業機器人部門大約貢獻了 8% 的營收

這一比例還低於其他類產品構成的 12% 整體營收

到了 2018 年 Q1-Q3

我們可以發現上銀的業績突飛猛進

前三季的總營收就已經超過去年

且其中尤屬機器人業務增長最快

除了佔營收的比例提高到了將近 10% 外

其到第 3 季為止的年增率亦高於其他部門

年增率達到 102% !!!

也已經發展成營收突破 20 億元的重要事業

作為未來成長引擎之一的角色越來越搶眼

2018 Q1-Q3 毛利率超過4成

營利率從 15.8% 大幅上升到 24.5% !!!

基本每股盈餘連續兩年翻倍!!!

此外我們也發現了一點

那就是今年上銀除了營收的大幅邁進外

其毛利率、營利率也有所提升

皆創下近年來的新高

分別達到 40.7%、24.5%

一掃過去幾年相對低迷的情況

這樣一來一往之下

上銀的基本每股盈餘同樣也讓人驚豔

光是 2018 年 Q1、Q2 的總 EPS 9.76 元就已經超過 2017 年

而且這還不是因為 2017 年表現不好的關係

事實上

2017 年的 EPS 反而是 2012-2017 年間最高的

所以這只說明了 2018 年上銀的獲利成長、營利率改善有多嚇人

2018 全年EPS 上看 20 元

如此一來很有可能實現連兩年EPS翻倍的驚人成果

除了上銀外

台灣還有另一家公司也經營著工業機器人事業

那就是下一小節要介紹的主角台達電

台達電:業務多元、自動化部門預計連續三年雙位數成長

台達電(2308)成立於 1971 年

發展 40 多年來

已經變成一間國際知名的公司

InterBrand 調查的 2018 台灣前 20 大國際品牌中

台達電位居第 15 名

超過知名的統一、微星等公司

電源及零組件產品佔營收接近六成

自動化事業則大約有 13%

台達電最早是以生產電源供應器跟部份零組件起家

這裡的產品包括電源供應器、散熱風扇模組、變壓器等

根據 2017 年的資料

電源及零組件事業佔其總體營收將近六成

這也是台達最早知名於產業界的產品

第二重要的事業就是所謂的基礎設施這一塊

2017 年佔其營收約 26.8%

基礎設施可以分成兩類:資通訊設備跟能源設施

前者包含資料中心或電信公司會採購的通訊系統設施

例如網路通訊設備、散熱系統、電源、監控系統、不斷電措施等

而後者的能源設施包括

太陽能逆變器、風電變流器、電動車充電設備

接著的重要事業便是所謂的自動化

2017 年自動化事業佔營收的 13.1%

就如同基礎設施的產品被分成兩類

自動化被劃分成工業自動化及樓宇自動化這兩種

前者便包含工業機器人產品

同時也包含相應的控制系統、伺服馬達、感測器、電源

而樓宇自動化則是指大樓、工廠的雲端監控管理系統

例如其中一個功能便是允許用戶監管大樓、工廠的耗能狀況

所以可以說

台達電並不是像上銀那樣這麼關注在工業自動化的領域

其產品橫跨較多領域

因此在四大工業機器人廠商中

台達比較像 ABB

而不是像 Fanuc

事實上

如果大家還記得上一篇文章提到的 ABB 的產品

則台達除了在工業機器人領域需與該公司競爭外

在充電設施、樓宇自動化上同樣也是競爭者關係

自動化部門連續三年雙位數成長

2018 部門營收可望重返 300 億元

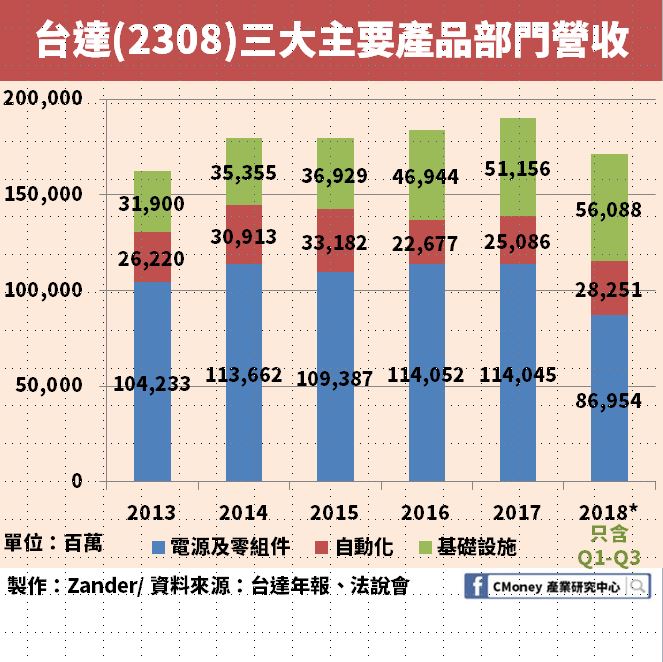

而縱觀這三大產品的營收狀況

我們可以發現電源及零組件近一年可說是沒有成長

就算放眼前幾年也可以說是相當穩定的貢獻營收

年增、年減率只有 2014 年時超過 5%

倒是自動化及基礎設施成了營收變動較劇烈的部門

其中當屬基礎設施年年成長讓人最為之眼前一亮

2013-2017 年複合成長率高達 12.5%

且 2018 年前三季的營收已經超過去年將近 10%

而自動化領域的營收則是起起伏伏

曾經在 2016 年年減約 32%

不過最近已經連續兩年有雙位數的成長

一共成長了 24.5%

2018 年目前的表現也不俗

同樣也是前三季賺贏去年全年

全年營收年增率已經篤定突破雙位數

該部門也極可能重返營收超過 300 億元的榮景

營運費用擴張、原物料成本上漲

2018 Q1-Q3 毛利率及營利率雙降

從毛利率及營利率來看

2018 年相較於前四年不算表現得很好

從下圖可以看出

台達電的毛利率及營利率皆是位在 4 年來的相對低點

而會導致此因素有幾個原因

如 2018 Q1-Q3 研發費用較去年同期提高 10.7 億元

使得營利率就足以多下降 0.5%

同時 2018 前半年由於被動元件瘋漲

所以也導致依賴日本被動元件廠供貨的台達

有了較過去幾年低的毛利率

2018 基本每股盈餘預測將略低於去年

長期保持在 6-8 元左右

從基本每股盈餘的數字來看

前三季約 4.7 元

2018 全年則預測介於 6-7 元的位置

恐怕難以比去年高

但在諸多外在因素的干預下

( 如中美貿易戰和前面提到的被動元件漲價風波)

能夠保持一個較平穩的EPS似乎也可圈可點了

上銀、台達電獲利能力皆突出

前者更有成長性、後者更有穩定性

這裡我們可以把兩家公司的整體狀況再做一個對比

由於兩家公司的營收規模相差超過 10 倍

所以這裡就不直接比對營收

而是注重在營收的品質

也就是毛利率、營利率、資產報酬率上( ROA )、基本每股盈餘上

上銀的毛利率跟營利率長期好於台達電

但上銀近年快速擴大總資產,使得台達電 2013-2017 的 ROA 都高於上銀

首先是營利率跟毛利率的部分

可以說過去幾年大部分的時候上銀都顯著地好於台達

除了 2016 年上銀一度遭逢經營的低潮

使得營利率一度低過台達外

2018 年前三季的表現可說是有相當大的差異

端看這裡的數字

可能會覺得相較於台達的龐大

上銀更加來的小巧精悍

不過或許上銀也沒我們想的那麼小巧

2011-2017 年的區間

上銀的總資產大幅擴張

年複合成長率達 10.5%

同一時段

台達的總資產年複合成長率僅約 4.2%

也就是還不到上銀總資產年複合成長率的一半

2012 年兩家公司的總資產差距還在 7.14 倍左右

到了 2017 年該數字則縮小到 6.6 倍

而這樣的結果就反映在運用資產的能力上

台達反而略勝一籌

這一點可以用資產報酬率指標( ROA )來判斷

台達的資產報酬率除了較上銀穩定外

數值也較之更高

不過 2018 年由於上銀的業績暴衝

我們可能看到其2018年全年的 ROA 超過台達電

上銀、台達電運用資產的能力只輸給四大廠商中的 Fanuc

台灣工業機器人產業可在從業者的主業加持下維繫競爭力

如果將資產報酬率的資料拿去與上一篇文章提到的四大廠商來比

我們會發現上銀跟台達這兩家台廠表現真的不錯

都只輸 Fanuc

同時 2017 年台達 7.7% 的資產報酬率也高於 ABB 的 5.1%

而且是長期以來都是台達高於 ABB

這對於處於較高競爭程度的兩方來說

無疑是散發出台達在獲利能力上更有效率的訊息

上銀、台達電誰更適合投資人買進呢?

存股族可以考慮台達電

想依靠股價波動的人可以考慮上銀

發現到上銀跟台達真的是表現亮眼的公司後

如果要從兩者中選定一家來投資的話

是誰會更受我們青睞呢?

做為比較保守、想每年靠存股穩穩領股利的投資人來說

我們可以依賴現金股利殖利率、股利發放率來判斷

從以上兩張圖來看

台達電的股利發放率長期維持在六成以上

去年則是略高於 70%

而上銀的股利發放率大致上都在 37% 左右

因此台達可說比上銀還敢於每年定期分配盈利給股東

而以現金股利殖利率來看也是佐證這樣的現象

台達長期的現金股利殖利率比上銀高出 1 到 2 倍

所以對於想存股的人

台達不啻是兩者中比較好的選項

反過來看

上銀的股價波動性則高於台達

進入 2010 年後

歷史股價從 100-500 元都有過

而台達在 2010 年後

股價大多在 100-200 元徘徊

所以若想依靠股價來獲取報酬的投資人

從歷史紀錄來看

說不定上銀會是一個可以考慮的標的

台灣工業機器人產業的挑戰:前有歐日大廠、後有中國公司

從總體的觀點來看

我們知道在 Fanuc、ABB、Yaskawa、KUKA 這四間公司裡

工業機器人業務佔它們的營收介於 24%-36% 之間

若以此標準來檢驗台灣的公司

其實目前還沒有任何一家稱得上很依賴工業機器人業務的

2017 年上銀跟台達電的工業機器人或自動化業務

只各佔他們整體業績的 8%、12%

目前許多台灣公司視工業機器人事業為未來成長的新來源

所以在近 10 年紛紛開始切入工業機器人生產

而最近這一塊業務也做得越來越有聲有色

但相較國際上的四大廠商

早在 70、80 年代就已投入工業機器人生產

所以還是很難在短時間內就研發出非常有競爭力的工業機器人產品

在精確度、穩定度、耐用度上還可以再加強

這也意味著難把工業機器人推銷出去

而此業務佔整體營收的比例也只能慢慢提高

恐怕不容易一時之間就將佔比提升到 20%以上

此外

我們也必須關注中國機器人廠商的崛起

像是新松、伯朗特、埃夫特、新時達等公司

前面提過

相較歐日大廠

台灣廠商的產品性能可能沒那麼好

不過在價格上是更具優勢

但隨著中國機器人廠商的做大

由物美價廉建立起來的優勢可能逐漸遭受挑戰

這也是我們在考量台灣廠商的未來發展時需要進一步考慮的因素

讓你帶走的結論

1. 台灣工業機器人產業的兩大代表:上銀(2049)、台達電(2308)

2. 上銀:專注在自動化領域、毛利率超過 4 成、EPS 連續兩年翻倍

3. 上銀:工業機器人部門連續四年營收成長、2018 Q1-Q3 年增率 102%

4. 台達電:業務多元,以電源及零組件產品為最大宗,毛利率介於 26-27%

5. 台達電:自動化部門預計連續三年雙位數成長、EPS 長期保持在 6-8 元左右

6. 與四大廠商相比,上銀、台達電ROA只輸 Fanuc

7. 台達電股利發放率是上銀的兩倍左右

免責聲明:此為產業分析文,並非投資進出建議!

本文由主編的產業研究室授權轉載,原文在此

理財工具推薦