ETF

,

資產配置

,

投資策略

,

川普

ETF

,

資產配置

,

投資策略

,

川普

本期〈封面故事〉聚焦在2025年的ETF配置及投資策略,幫助讀者因應川普上任可能帶來的市場挑戰。「總論篇」提供從簡單到複雜的3種ETF配置策略,滿足不同投資人的需求。

越來越多人選擇ETF作為資產配置的工具,優點包括入手門檻低、有效分散風險、買下整個特定市場。因此,本文將利用ETF來幫助讀者建立資產配置。不過,在進入配置說明之前,建議已經有投資組合配置的讀者,先檢視現有部位是否需要調整,以下3大檢核點供您參考:

1. 投資組合再平衡:

每年固定時間(例如每年的第一個交易日)重新調整配置比例至設定的初始值。舉例來說,若年初設定股票和債券的比例為6比4,希望在市場下跌時,有一定的避險效果,但年底因為股市走高,比例變成9比1,已無法達到當初的保護效果,此時可以賣出3成股票並買進債券,使比例回歸6比4。

2. 投資金額調整:

投資人若有閒置資金,建議投入更多資金到市場,持續投入是累積複利的關鍵。假設每個月投入5,000元,持續10年,每年複利10%,最後金額會是1,008,042元。此時,如果投資人繼續於未來5年定期定額投入,在其他條件不變下,最終金額會直接翻倍變2,009,609元!反之,如果沒有持續投入,5年後資產只會變1,623,462元,少了40萬元。

3. 投資標的調整:

中短期波段操作標的是否要賣出,或買進新的看好標的。對於長期投資的標的,不需要頻繁調整,但若是中短期,則要評估過去一年表現是否符合預期,對於後市是看漲還是看跌,如果原本認為今年有所表現,但標的卻下跌不少,也不認為新的一年會上漲,那麼就該果斷賣出。

投資ETF 從簡單到複雜的3種配置

檢核完畢後,回歸到配置部分,配置的複雜程度端看個人心理的接受程度,有些人只願意存一檔大盤型ETF,例如元大台灣50(0050)或富邦台50(006208);有些人害怕波動,除了0050外,還想多買債券來降低波動;更有人覺得0050和債券的配置還不夠,不想錯過其它國家的市場或原物料等其它標的的獲利機會。因此,本文從簡單到複雜整理出3種配置,讀者能根據以下配置找尋自己合適或需要加強的部分。

簡單配置

最簡單的配置是只選一檔投資,不要把投資複雜化,只要投資0050或006208,就足已代表台股大盤,且根據歷史資料,有平均年化報酬率約10%的不錯表現。美股的SPDR標普500(美股代號 SPY)和(美股代號 QQQ)等大盤市值型ETF也有異曲同工之妙。

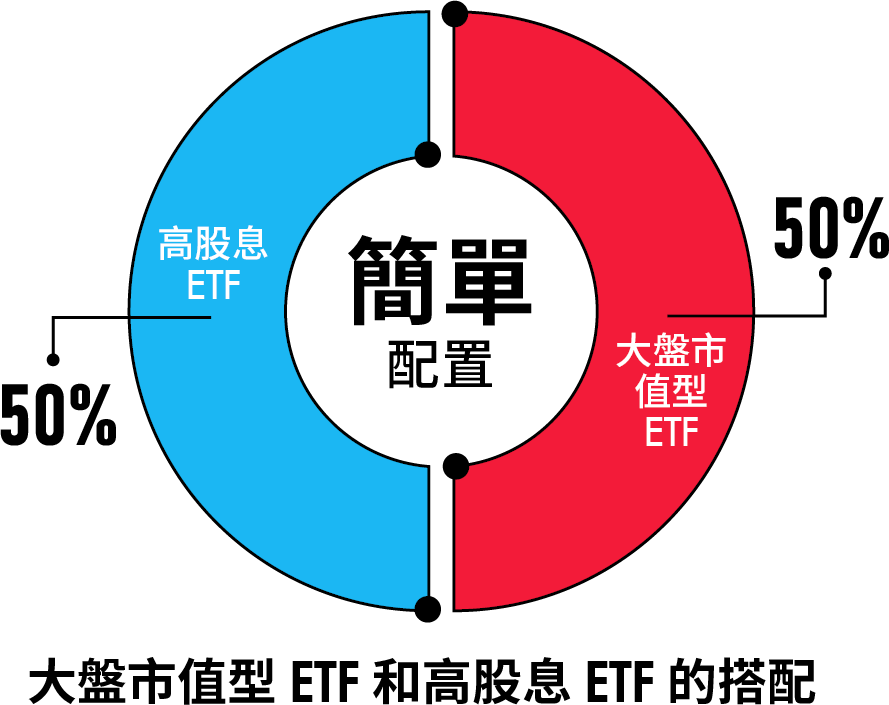

考量到部分投資人有現金流需求,因此以高股息ETF和大盤市值型ETF混搭是可行做法。兩者之間的比例,可以依照現金流需求調整,假設有200萬元資金,各半投入大盤市值型和高股息(假設其年化殖利率為5%)中,這樣每月約4,000元的股息,如果評估認為不夠,就再拉高股息ETF的比例。

普通配置

股債是最普遍的配置,這兩類資產的搭配下,不僅能有效降低波動,也能保有一定的報酬率(約7%),適合不希望看到資產大幅波動,以及近10年可能需要賣股票、債券等金融商品籌措大量資金的人。

若剛好要用錢的時候遇到熊市,股債配置的下跌幅度通常比持有100%的股票投資組合低,至少不會覺得賠太多出場,嚴重影響心理,但相對的,當股市處於牛市時,上漲的幅度就會比較小,有點像是花錢買保險。

股債的比例通常是根據個人的風險承受度來做調整,60%的股票和40%的債券是最常被使用的比例,也有不少人會根據年紀來調整比例,公式是股票比例=100-年紀,也就是一位30歲投資人合適的股債比例會是7:3。

複雜配置

其實股債配置已能規避不少風險發生時的嚴重下殺,但考慮到建立更多元的配置,確實會有一定的效益,例如原本股6 債4 的配置中,將6 成的股票降至5 成,1 成拿來配置到其他市場或資產。

投資人也能用這10% 的資金來波段操作,在這樣的配置下,可免去投資組合落後大盤的風險,又能參與有趣的股票市場,一舉兩得。

(圖片來源:Money錢 / 內容僅供參考,投資請謹慎為上)

文章節錄自:《Money錢》2024年12月號

下載「錢雜誌App」隨時隨地掌握財經脈動

理財工具推薦

下載Money錢 - 理財知識隨身讀APP

提供最優質的財經文章、影音

1.股市、保險、房地產,掌握最新財經動態 2.專家、名人駐站,提供深度產業分析 3.課程、影音專區,讓動手深度學習 下載【Money錢 - 理財知識隨身讀】,提前預約財富自由!