ETF

,

槓桿

,

資產配置

,

槓桿型ETF

,

原型ETF

,

股債配置

ETF

,

槓桿

,

資產配置

,

槓桿型ETF

,

原型ETF

,

股債配置

勳仔上一篇提到兩位耶魯大學教授所說的生命週期投資法(文章連結),其中一個很重要的論點是年輕的時候,要適當應用槓桿來放大年輕時候的部位。

不過放大槓桿這個東西,代表的是賺得快,賠的也快,所以應在個股上,平常雖然有賺,不過只要踩雷一次,似乎就會把籌碼賠光了。

那麼就有人想到,既然這樣,我開槓桿投資指數型 ETF 好了,指數型 ETF 等於擁有一籃子股票,基本上不太會發生個股踩雷血本無歸的問題,縱使遇到經濟不景氣,全市場都下跌,過去歷史告訴我們,把時間拉長到數十年,跟蹤市場的報酬還是能繳出漂亮的成績單。

不過所謂開槓桿的意思,難道是要我融資買進指數型 ETF 嗎?其實不用這麼麻煩,現在有很多槓桿型 ETF,本身就是透過期貨或延伸性金融商品來投資全市場指數,而這些延伸性金融商品本身的保證金制度,就可以很容易達到槓桿的效果,因此可以簡化投資人還要自行開槓桿的麻煩,直接投資槓桿型指數 ETF,就能夠達到開槓桿投資全市場指數的功能。

槓桿型 ETF 的重要特性 - 追蹤每「天」原型指數的漲跌幅

除了前面提到絕大部分的槓桿型 ETF 是透過期貨等延伸性金融商品達到槓桿的效果,槓桿型 ETF 還有一些特性,是投資人要知道的。

第一個重要的觀念,就是槓桿型 ETF 所謂的槓桿倍數,跟蹤的是每一「天」的指數漲幅。

這是什麼意思呢?舉個例子:

原型指數第一天上漲 5%,第二天也上漲 5%。

所以兩天(1+5%)x (1+5%) -1 = 10.25%。

而這時候兩倍槓桿的 ETF 這兩天的報酬是

(1+10%)x ( 1+10%)-1 = 21% 的報酬。

21% > 10.25% x 2 = 20.5%。在連續上漲的狀況下,因為槓桿型目標追蹤的是原型的每日績效,所以有點像是複利的效果,實際上的績效會比原型的績效乘上槓桿倍數還要好。

那當連續下跌的時候呢?一樣舉個例子:原型指數第一天下跌 5%,第二天也下跌 5%。

(1-5%)x (1-5%)= 90.25%,虧損了 9.75%。

(1-10%) x (1-10%)= 81%,虧損了 19%。

19% < 9.75% x 2 = 19.5%,反而槓桿型的跌幅會小於原型的跌幅乘上槓桿倍數。

漲的時候會多漲,跌的時候會少跌,看似很美好,但是如果原型指數第一天先上漲 5%,第二天在下跌 5%,這時候槓桿 ETF 的績效就會比原型指數直接乘以槓桿還要來的差,有興趣的朋友可以自己算算看。

槓桿 ETF 的重要特性 - 交易成本一定比原型 ETF 來得高

如同前面所說,槓桿型 ETF 的目標是追蹤原型指數每「天」的漲跌幅,想辦法調整部位以達到當日的漲跌幅非常接近預定的槓桿數字。

不過因為有槓桿的關係,槓桿型 ETF 跟原型的追蹤,每天都需要根據資產的漲跌幅,不斷做部位調整,讓當日的槓桿數能夠接近預定值,而較多的部位調整意味著較多的交易成本,所以對比原型 ETF,槓桿型 ETF 先天上的內扣成本一定遠高於原型 ETF。

也因為先天的內扣成本比較高,所以絕大部分人的觀念,都是認為槓桿型 ETF 應該只能用來搶短,不太適合長線佈局。

不過這個傳統觀念,國外有人提出了新的論點,告訴我們其實用槓桿型 ETF,也是可以拿來做為資產配置的。

Hedgefundie’s Excellent Adventure 資產配置法

從這個配置方式的名字來看,發明人應該是 hedgefundie,不過這個名字也太詭異了吧,是哪一國人的名字?

會有這個疑問是正常的,事實上 hedgefundie 是一個化名,沒有人知道他是誰,但是它 2019 年在 Bogleheads 這個論壇用這個化名,提出用三倍槓桿型指數 ETF 加上三倍槓桿美國長期公債配置而成的資產組合,吸引人很多人的目光,引起熱烈討論。

他的配置方式是這樣:

45% 的 TMF + 55% 的 UPRO。(這個是更新過的版本,最早提出的版本是 40% 的 TMF + 60% 的 UPRO)

TMF 是三倍槓桿投資美國 20 年期以上公債的槓桿型 ETF。而 UPRO 則是三倍槓桿追蹤標普 500 的每日漲跌幅。

沒錯這看起來像是股債配置,但是股跟債都開了三倍槓桿,非常有趣。這個想法也蠻有趣的,傳統股債配置,的確是希望靠股市跟債券相對負相關的關係,來達到降低波動度的目標。

也就是股市下跌的時候,過往經驗美國長期公債有比較高的機率會上漲,而股市上漲的時候,則相對公債表現較差,不過這兩個資產整體來看,長期都還會是上漲的,所以用股債配置平衡中短期波動,著眼的是長期的總報酬成長。

既然股債配置的觀念被很多人接受,代表大多數人接受股債長期都是向上的,那既然如此,我開三倍槓桿,在前面命題成立的條件下,理論上總報酬應該也要讓人驚豔才對。而波動度,雖然開了槓桿,不過是股債都開,所以預期還是可以起到跟傳統股債配置效果一樣的功能,讓波動度控制在一定範圍。

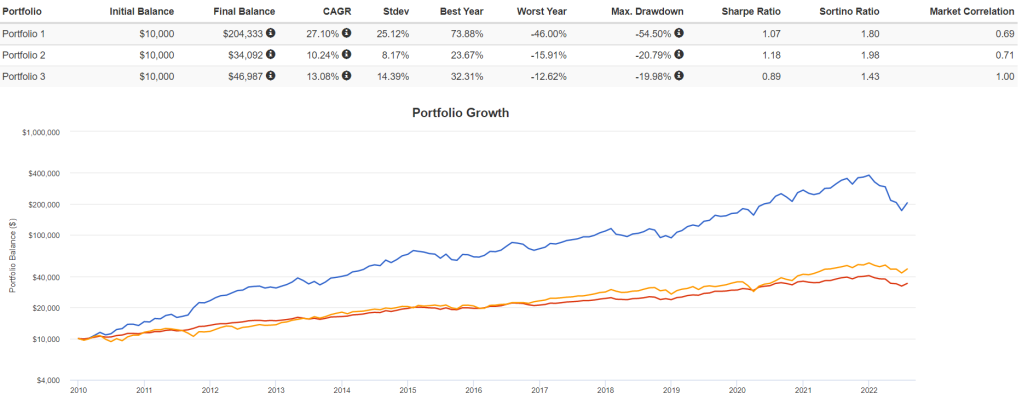

好的,到這邊為止想起來很美好,讓我們看實際 2010~2022 年的回測結果(下面的回測,採用的是每季重新做一次比例分配)。

Portfolio 1 用的就是 hedgefundie 配置。而 portfolio 2 也是一樣追蹤標普 500 的 SPY ETF 佔 55%,而追蹤美國二十年期以上債券的 TLT ETF 佔 45%,所以股債比例一樣,只是去槓桿的版本。而 Portfolio 3 則是 100% 都投資在 SPY 上。

從 2010 到 2022 年回測的結果看起來,用 hedgefundie 的配置,達到了總資產超過 20 倍的成長,年化報酬率高達 27.71%,非常驚人的報酬率,遠遠超過另外兩個傳統習慣的配置方式。

不過標準差高達 25.12%,代表波動是非常劇烈啊,不過這個應該也在預期範圍內,因為雖然股債的相關係數比較低或是甚至是負值,但是也絕對不是完美的 -1,所以當股票波動劇烈的時候,債券的變動不太可能完全反向補償回來,所以在三倍槓桿的情況下,波動也還是會放大。

而最大回落來到 54.5%,而且發生的時間剛好就今年的上半年。至於為什麼上半年會出現最大的回測呢?有興趣的朋友可以去翻看看標普 500 跟公債價格在今年上半年的走勢,因為通膨導致的升息,除了讓公債價格大跌,同時快速緊縮的資金也讓股市大跌,股債雙跌再加上三倍槓桿,這個回落的比例自然就是相當驚人,這也是這個投資組合最大的隱憂,當兩個資產都呈現正相關,而且都放到三倍槓桿,一旦面臨拉回,資產砍半一點都不意外。

心得:

從上面提到的 hedgefundie 資產配置法的回測結果來看,績效真的非常亮眼,不過當然標準差跟最大回落也是非常驚人。所以其實沒辦法有結論說利用槓桿型 ETF 做資產配的方式到底是不是利大於弊,或是弊大於利,這完全取決於對風險忍受的能力,高風險帶來高報酬,投資市場一直是有這樣的規則存在。

如果相信生命週期投資法,而且跟勳仔一樣還在三十幾歲的年紀,那麼配置一小部分的比例在這樣的資產配置上,勳仔自己是覺得未嘗不可,把定期買樂透的錢拿去慢慢投入建置這樣的資產配置,重大獎的機率應該比樂透高 XD。

至於已屆退休年齡之際,保本才是最重要的,這時候生活承受不起這麼大的波動,就還是採行穩健的投資會比較適合囉!

免責聲明:本篇文章僅就公開資訊進行主觀分析,僅供投資朋友參考,不應當做投資依據,投資朋友仍然需要根據自身風險承擔能力作為投資判斷,盈虧自負。

更多好文推薦給你:

錢雜誌APP上線啦!快下載你的隨身理財寶典:https://emagazine.page.link/AtYg

(圖:shutterstock,僅為示意 / 本文內容純屬參考,並非投資建議,投資前請謹慎為上)

理財工具推薦