股息

,

ETF

,

高股息

,

槓桿

股息

,

ETF

,

高股息

,

槓桿

4月的股市大跌,讓不少追求股息流的ETF投資人驚慌出場;隨後的大漲,又讓部分人匆忙回補,錯失進退節奏。當市場震盪或面臨空頭時是否該更換標的?還是堅守原先策略?

股息流標的的核心是低波動與穩定現金流,幫助投資人在不確定的市場中維持信心與紀律。然而,即便是穩健的股息流策略,面對經濟衰退或盤勢低迷也難免受到影響。

以下是市場波動時所觀察到股息流投資人最常見的情緒反應。

1.錯過高點的懊悔與恐懼。雖領到股息,但股價下跌讓人感到得不償失。擔心還會繼續下跌,轉而急於出清部位、持有現金。

2.對配息失去信心。認為股息都是假的,只有股價會漲才是真的、高股息ETF也未必能抗跌,連帶質疑媒體或平台的投資推廣。

3.槓桿風險浮現。使用信用貸款或股票質押的投資人,在空頭時面臨維持率風險,擔心利息支出無法被配息覆蓋,進而急於降槓桿。

這些情緒反應,大多來自於對未來的不確定,而在缺乏計畫與紀律的狀態下,更容易賣在「阿呆谷」。

市場大幅波動 不慌不換不退場

股票的資本利得增長固然重要,但會投資股息流標的往往著重在長期的被動收入,而不是短期漲跌。市場下跌時容易喪失信心,但不要忘記投資紀律。當空頭來襲,追求股息流的ETF投資人應該謹守3個原則。

原則1:不要忘記投資目標。例如本來投資群益台灣精選高息(00919)預計要累積到每月平均2萬元的息收,以過去2年(8季)總配息金額5.15元計算,平均1年配息2.58元,持有100張就能平均月領2.1萬元,但只累積到50張就遇到4月初大跌嚇得賣光,自然無法實現目標。

原則2:避免情緒化決策。恐慌性賣出往往得不償失,保持耐心與紀律,才能避免短期波動干擾長期計畫。

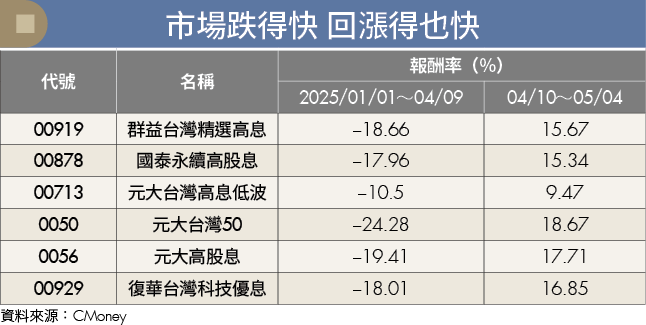

4月初的川普關稅事件引發投資人恐慌,導致4月7號當天台股跌停,讓很多投資人急於出清股票。

事後來看,通常市場跌得快,回漲得也快。從國內最受投資人喜愛的5檔高股息ETF,加上元大台灣50(0050)於事件發生前後的報酬率比較可以得到佐證(見下表)。

當然我們不會猜到未來盤勢的走勢,但是優質高股息標的通常能維持配息能力,即使股價受到短期波動變化,長期隨著企業的成長,ETF的淨值通常也會隨之增長。

原則3:不輕易換標的。空頭或股價短期震盪都是市場景氣循環的一部分,只要股息流標的基本面狀況沒有大幅度的變化,長期持有仍是最佳選擇,頻繁更換標的可能錯過反彈並增加成本。

確認策略、目標 3情況可考慮換標的

那麼在什麼情況下,應該考慮更換標的?

情況1: 配息顯著衰退,低於預期。如果目標是領息,空頭讓標的配息衰減嚴重,連續幾次配息遠低於歷史平均時,重新評估標的也屬合理。

但必須補充的是,有許多朋友是在市場高基期階段建倉,例如2023~2024年,容易對ETF的收益配發預期過高,因此投資時需盡量以股息的平均值或中位數來評估合理的股息收益。

情況2:波動超出心理可承受範圍。若連續性的股價震盪引發高度壓力,讓投資人無法承受,則應該重新檢視投資組合配置,而非只更換單一標的。假若投資組合設計時已考慮低波動(年化標準差13~15之間),通常能承受約45%的下跌空間。

情況3:槓桿風險超過控制能力。若質押維持率頻繁逼近警戒線,應調整槓桿比例或轉向波動性更低的資產,確保安全邊際。

投資是一場長期修行,空頭只是短暫考驗,當盤勢不好時,穩住心態、檢視現金流、謹慎調整組合,是股息流投資者的最佳應對做法。是否更換標的並非首要問題,關鍵是確認策略是否符合長期目標。只要保持投資紀律,股息流就能在風浪中為你提供穩定依靠。

(圖片來源:Shutterstock僅示意/ 內容僅供參考,投資請謹慎為上)

文章出處:《Money錢》2025年6月號

下載「錢雜誌App」隨時隨地掌握財經脈動

理財工具推薦