記帳

,

退休規劃

,

基本開銷

,

固定支出

記帳

,

退休規劃

,

基本開銷

,

固定支出

股神華倫.巴菲特(Warren Buffett)曾說過:「控制不住情緒,就管不好錢。」擔任家計長,到底該具備哪些財商?其實不管是先生或是太太,出於人性,多數人都想要自己掌管財政大權。

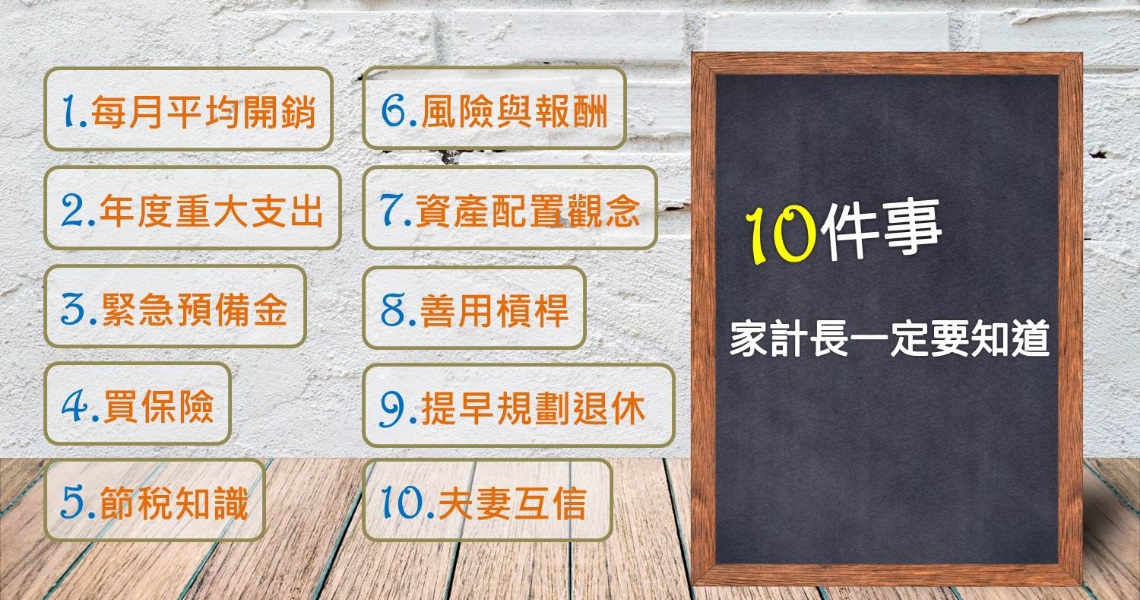

夫妻間不妨先理性的想一想:當一個稱職的家計長,應該做對哪些事,才能幫家庭打下「永續經營」的基石,謀求最多的福利?以下是家計長一定要做對的10件事。

(1) 要知道每月平均開銷

企業財務長一定會掌握一些數字,譬如企業的固定成本與變動成本?因為這是維持企業正常運轉的基本開銷,如果每月現金流不敷基本開銷,又沒有「存糧」支付帳單,很快就周轉不靈了。

同樣的,如果自己本身沒有記帳習慣、也不喜歡記帳,每月基本開銷是多少?哪些是固定支出?哪些是彈性較大的變動支出?完全不知道,更不要說是整個家庭的平均開銷,除非夫妻收入遠大於支出,每月都有穩定盈餘,否則擔任家計長的後果,家庭財務很容易就會出現警訊。

(2) 清楚掌握年度重大支出

當全民健保之類的社會保險出現缺口,可以要求調漲保費;政府出現嚴重赤字,可以開動印鈔機;但是當家庭財務有缺口,就只能自救,不是找親友周轉、就是向地上或地下金融借貸。

因此家計長不能只是隨性的花錢,要能清楚掌握家庭未來可能會出現的年度性缺口。譬如每年必須繳的綜所稅;有買房買車的話,還有地價稅、房屋稅、牌照稅、燃料稅;還有商業保險等年度性的保費。如果每月收支相抵,又沒有為這些年度支出提撥預算,財務缺口就會越擴越大。

(3)要預留緊急預備金

公務機關每年都會編列預算,但是遇到緊急災害時,既有預算不敷使用,就會動用「第一預備金」、甚至是「第二預備金」。

預備金,就是平時要預留的「小金庫」,只有真正緊急時才能動支。家計長有責任幫家庭預留一筆緊急預備金,至少是6個月的家庭生活費,並且最好是放在變現性最高的活存帳戶,儘量跟一般家庭開銷帳戶分開,只有遇到真正緊急狀況時才能提領。

(4) 要逐步幫家庭買夠保險

家計長跟企業財務長有共同的天職,就是要預先考慮到各種不可控制的風險,並且將風險轉嫁出去。

家庭經濟支柱,最須注意的風險有死、殘、病,在預算還不太寬裕的時期,家計長應先用沒有儲蓄、還本、投資等成分的純保障保單,譬如非還本型的意外險、非還本型醫療險、定期壽險,這些險種的費率相較便宜,先用最便宜的成本,將基本的家庭防護網架起來,未來行有餘力,再添購其他險種。

(5) 要逐步學習節稅知識

「富爸爸」羅伯特‧T‧清崎曾經不斷強調:「官僚的職責,是把手合法地伸進你的口袋裡拿走錢;而你的職責,是盡可能合法地讓他們拿走越少的錢越好。」因為繳稅後剩下來的錢,才真正是你的錢。

投資專家曾比較過3種收入:薪資收入、投資組合收入和被動收入,其中以薪資收入被課徵的綜所稅率最高,並且一毛錢也省不下來,但是家計長若懂得將一部分薪資收入轉成投資組合收入或被動收入,就能合法省下稅金,幫家庭留下更多錢。

(6) 了解風險與報酬是對等

任何一本投資學的教科書,評估投資商品的順序一定是:安全性、變現性,最後才是獲利性,而一般人的考量順序卻先想到報酬,最後才想到風險,有時甚至忘了風險。

家計長的天職之一是保障財產安全,被推銷投資商品時,一定要先提醒自己:「報酬與風險永遠是對等關係」,期待多高的報酬,也可能發生相對的虧損,不要投資聽不太懂的複雜商品,不要追逐還未經過時間驗證的新種商品。家計長在決定投資任何商品前,一定要先投資一點相關的財商,用財商保障財產、進而幫家庭累積財產。

(7) 要有基本資產配置觀念

很多上一世代的家計長,只靠有紀律的把錢支配好,就能養大一家子,雖然不懂得資產配置觀念,但是因為當時投資工具不發達,主要結餘多半拿去買房、存起來,其實已經達到先建置核心資產的穩健精神。

現代金融工具發達,家計長如果沒有正確的配置觀念,資產可能會不斷縮水。金融海嘯之後,很多投資人哀嘆:「為什麼我把資產分散到拉美、礦業、能源,卻還是通賠?」因為這些資產都是投資在新興市場。因此家計長要有基本的配置觀念:核心資產求穩、衛星資產求衝;且資產間的相關性要低,才不會齊漲齊跌。

(8) 善用槓桿 謹慎面對負債

歐債危機,為什麼會演變到可以把世界經濟拖下水?簡單講,就是目前擁有的資產,價值不斷縮水;未來的償債能力,又不被世界信任,但是卻大到不能倒,整個世界都要幫這些國家傷神。

家計長也應該記取歐債教訓,妥善運用槓桿、控制負債。美國理財大師大衛.巴哈曾說:「沒有財商,不要碰槓桿,會讓你快速變窮。」還要提醒的是,也要注意另一半的用錢態度,另一半若有失控的負債,仍然會拖垮家庭。

(9) 提早開始退休規劃

家計長擁有管錢的權力,如何監督他或她有沒有善盡職責呢?家庭財報等於是家計長的成績單,收支相抵後的「結餘」、資產負債相抵後的「淨值」,可以當成家計長得到的「分數」。

家計長管錢的終極目標,就是讓夫妻都能富足退休,因此要審慎思考,中短期目標有沒有影響長期目標?有沒有辦法實現中短期目標的同時,也能為長期目標推一把?譬如購屋地段或是樓層選得對,對於退休目標是加分,很多「困」在公寓高樓層的銀髮族,往往是早年購屋時,忽略晚年會行動不便,又錯失換屋良機的結果。

(10) 要能取得夫妻互信

很多夫妻各管各的錢,主要癥結其實是在互信不足,因此想當家計長,就要能取得互信。撇開感情已經出問題的家庭,一般家庭的家計長可以運用一些工具或方法,達成財務共識與默契。

某投信老總, 財務專業遠勝過另一半,理所當然的擔任家計長,但是他也顧及妻子的安全感,用Excel 將家庭收支與資產負債鉅細靡遺的建表,方便老婆監督。還有房子共同登記,用兩人共同收入買的存單或投資,讓對方知道帳號密碼,都有助於互信。切忌用「我的錢是我的,你的錢也是我的」想法打理家計,小心會和另一半為錢吵一生。

理財工具推薦

下載Money錢 - 理財知識隨身讀APP

提供最優質的財經文章、影音

1.股市、保險、房地產,掌握最新財經動態 2.專家、名人駐站,提供深度產業分析 3.課程、影音專區,讓動手深度學習 下載【Money錢 - 理財知識隨身讀】,提前預約財富自由!