債券ETF

,

債券

,

債券殖利率

,

投等債ETF

,

美債ETF

債券ETF

,

債券

,

債券殖利率

,

投等債ETF

,

美債ETF

債券大修正已過 投資價值浮現,這 12 檔債券 ETF 有甜頭

2022 年不僅股市大跌,債市跌幅也來到雙位數,即使被投資人視為抗波動的 6:4 股債配置也遭遇不小的回檔。債券走疲的原因為何?會持續多久?又提供投資人什麼樣的投資機會?

一般認為債券和股票之間的表現呈負相關,當股市進入熊市時,債券部位可以提供投資人適當的保護,因此股債投資組合是許多投資人喜歡的穩健配置,然而去(2022)年上演的卻是股債雙雙暴跌、令人怵目驚心的劇本。

去年標普 500 指數最多下跌超過 20%,費城半導體指數更一度蒸發了 40% 以上,而以往在空頭年表現較股票資產穩健的債券資產,下跌幅度也於去年來到雙位數。為何債券資產也出現歷史性的暴跌?歸納原因主要有 3 點:

- 異常急遽的升息幅度。不論是美國或歐洲,去年都上演了歷史上數一數二劇烈的通膨戲碼,動輒 7% 以上的通貨膨脹率遠遠超過央行設定的 2% 水準,歐元區的通膨率甚至突破 10%!面對通膨巨獸,全球主要央行只能以升息來應對,而債券價格和利率水準本身就呈反向關係,因此劇烈的升息幅度成為債券暴跌的原因

之一。 - 債券需求的減少。美國聯準會(Fed)在過去貨幣寬鬆時期一直都是公債和不動產抵押證券(MBS)的最大買家,但去年 5 月正式啟動縮表,Fed 頓時抽離了對債券的需求,使得債券價格失去推升的動能。

- 債券供給的增加:去年美元一枝獨秀,相較於他國貨幣顯得非常強勢,強勢美元的外溢效果使歐洲、日本等國家面臨輸入性通膨。這些國家的央行為了穩住本國匯率,採取賣出美國公債,買進本國貨幣的策略,除了進一步降低美國公債的需求,也導致債券供給的增加,為債券價格帶來不小的壓力。

升息進入末升段,大跌後的價格很親民

截至去年 12 月 15 日,美國消費者物價指數(CPI)年增率已經連續 5 個月下降,代表通膨確實有逐漸放緩的跡象,而 Fed 在 12 月的 FOMC 會議也表示接下來的升息幅度將會有所趨緩。

因此,預估 Fed 在今年再一次進行暴力升息的劇本不太可能上演,目前升息循環已經進入末升段,已經大幅修正的公債或是投資等級債(下稱投等債),目前的價位相當具有吸引力。

例如,去年 12 月 15 日,2 年期美國公債殖利率 4.2%,10 年期美國公債殖利率 3.5%,穆迪 Baa 評級投等債殖利率 5.5%。美國公債一向被視為無風險資產,現階段 4.2% 的報酬率對投資人來說相當具吸引力。

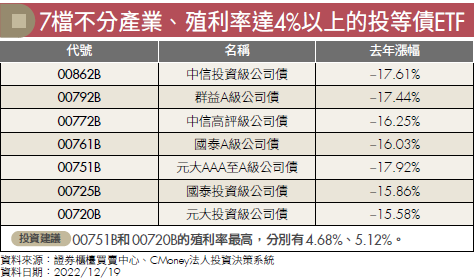

而投等債雖仍存在違約風險,但根據 S&P 統計,投資等級以上的公司債即使在 2008 年的極端金融環境下,平均違約率也不到 0.5%,因此對投資人來說,目前投等債是風險相對低且報酬相對優的資產。

整體而言,本研究團隊認為升息循環應已進入末升段,而且即使市場普遍認為今年經濟景氣將趨緩或甚至衰退,但並沒有 2008 年金融海嘯時出現的極端狀況,投等債的違約率預期會遠低於當時的 0.49%,建議看好債券市場的投資人可逢低布局。

另外,即使購入債券後遇到債券價格下跌,只要投資人持有至到期日,便可以鎖住進場時的殖利率作為投資報酬率,因為購買債券的報酬率在進場時就依當時的殖利率決定了,代表只要耐心持有至債券到期,過程中不論價格如何波動都與投資人無關。

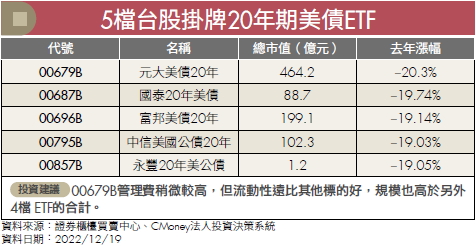

一般來說,債券因為面額大,且販售通路較受限,通常法人機構才會直接購買債券,對一般投資人而言,債券型 ETF 是較容易接觸到的債券型商品,台灣目前已經有許多檔債券型 ETF 掛牌,本文整理 5 檔美國公債 ETF 以及 7 檔投資等級債 ETF,供投資人參考。

債券殖利率

債券殖利率表示債務人不違約的情況下,投資人將債券持有至到期日每年能夠獲得的報酬率。舉例而言,若一檔美國公債殖利率為 4%,若美國政府不違約,而且投資人不提前賣出,投資人至到期日為止每年可以獲得 4% 的報酬率。

本文精采內容來自2023年1月號《Money錢》,掌握最新投資理財資訊,請鎖定 2023年3月號《Money錢》

(圖:shutterstock,僅為示意 / 本文內容純屬參考,並非投資建議,投資前請謹慎為上)

理財工具推薦

下載Money錢 - 理財知識隨身讀APP

提供最優質的財經文章、影音

1.股市、保險、房地產,掌握最新財經動態 2.專家、名人駐站,提供深度產業分析 3.課程、影音專區,讓動手深度學習 下載【Money錢 - 理財知識隨身讀】,提前預約財富自由!